Дивиденды как начислить в 1с

Начисление дивидендов в 1С 8.3 Бухгалтерия 3.0

В данной статье мы рассмотрим, как начислять дивиденды в 1С 8.3 Бухгалтерия 3.0. Предположим, что наша организация является обществом с ограниченной ответственностью с несколькими учредителями. У каждого из собственников есть определенный пакет акций. Владельцев акций может быть сколько угодно. Даже у обычных сотрудников предприятия бывает по несколько акций. Они так же будут получать дивиденды.

Получателем дивидендов может быть как физическое лицо, так и юридическое. Дивиденды могут получать собственники так же в АО, ЗАО, ОАО и проч. По сути это вклад своих денежных средств под проценты. Только в отличие от обычного банковского депозита, размер прибыли, полученной от инвестиций не фиксированный, а зависит от прибыли компании.

В нашем примере мы рассмотрим не только начисление дивидендов в 1С Бухгалтерия 8.3, но и расчет НДФЛ, так как данный вид дохода физических лиц им облагается.

Начисление дивидендов

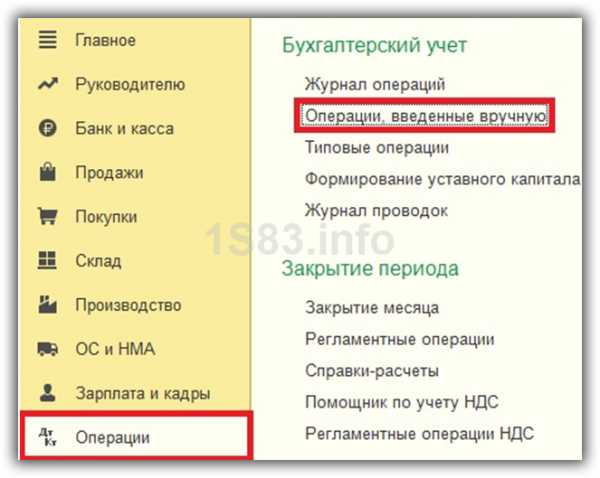

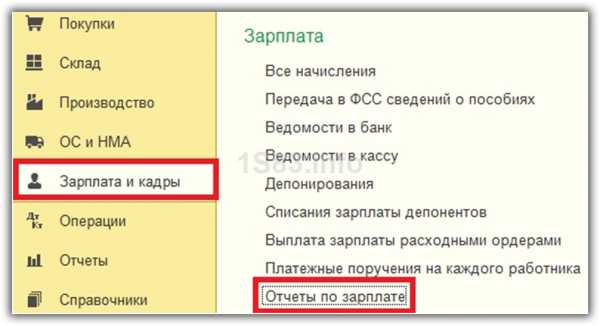

К сожалению, программа 1С:Бухгалтерия не предусматривает специального документа для отражения дивидендов. В таких случаях можно отражать данные операции в бухучете вручную. Сделать это можно в разделе «Операции», как показано на изображении ниже.

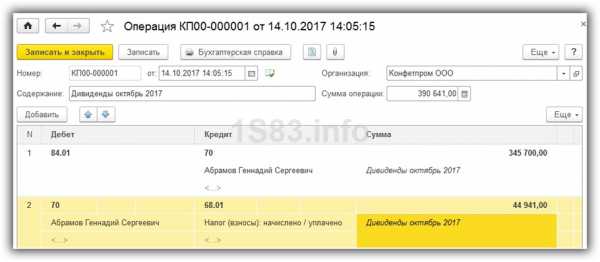

Предположим, что на собрании акционеров было принято выплатить Абрамову Геннадию Сергеевичу дивиденды в размере 345 700 рублей. В нашем случае он является сотрудником организации ООО «Конфетпром».

Первой проводкой, которую мы отразим в бухучете, будут дивиденды. Счет дебета 84.01, кредита 70. В тех ситуациях, когда начисление дивидендов производится физическому лицу, который не является сотрудником данной организации, вместо 70 счета будет использован 75 счет.

Теперь отразим в бухучете НДФЛ с дивидендов. Абрамов Геннадий Сергеевич является резидентом Российской Федерации, поэтому процент налогового вычета для него составит 13%. Для нерезидентов налог будет взиматься в размере 15%.

Обратите внимание, что до 2015 года для резидентов РФ действовала налоговая ставка 9%.

После начисления можно произвести выплату дивидендов проводками 51-70 или 50-70, с помощью документов «Списание с расчетного счета» или «Выплата наличных».

Отражение НДФЛ

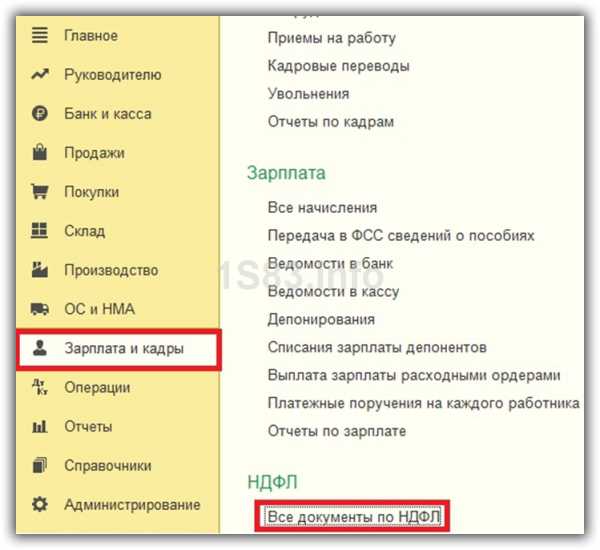

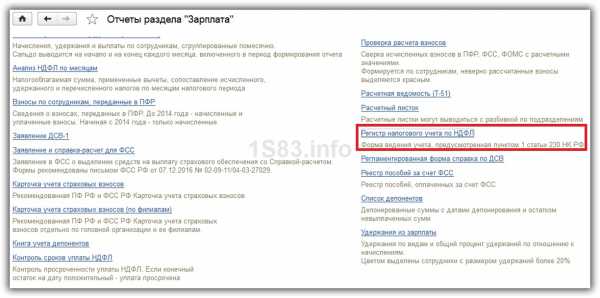

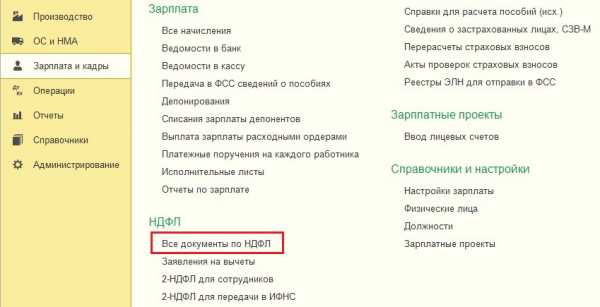

Теперь нам необходимо перейти к отражению НДФЛ в НУ. Произвести это можно воспользовавшись пунктом «Все документы по НДФЛ» раздела «Зарплата и кадры».

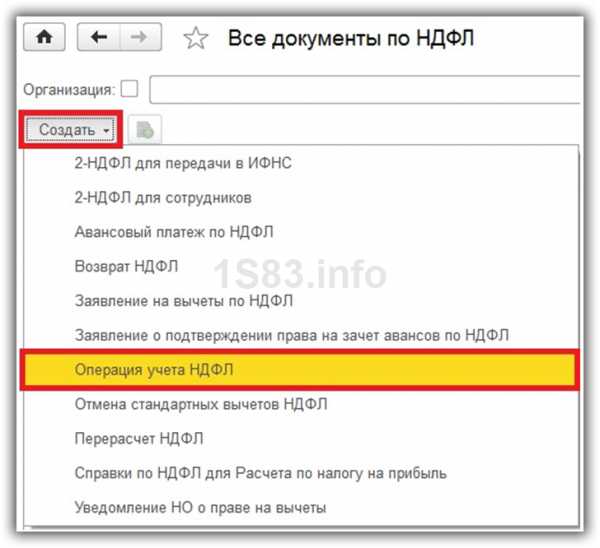

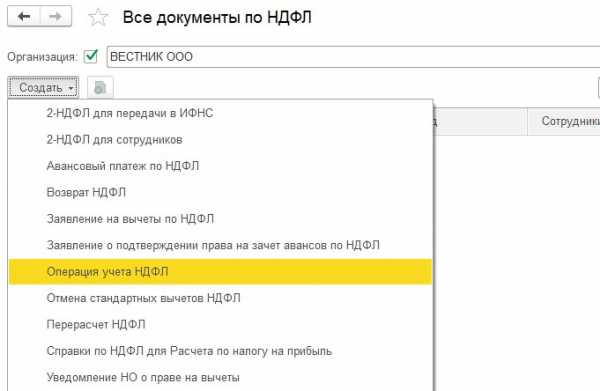

Перед вами отобразится перечень ранее введенных документов по НДФЛ. Создайте новую операцию, как показано на изображении ниже.

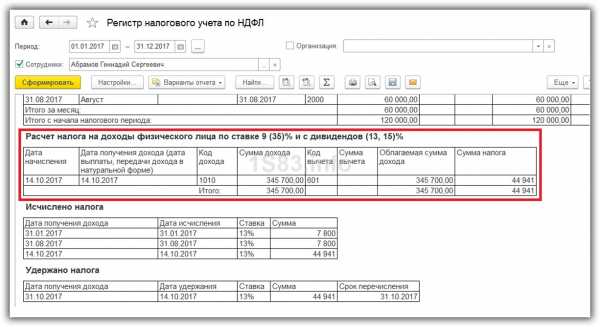

Укажем в шапке документа, что данная операция отражает налог для Абрамова Геннадия Сергеевича, который является сотрудником ООО «Конфетпром». В качестве даты операции будет та же дата, которую мы указали при начислении дивидендов, а именно 14 октября 2017 года.

На вкладке «Доходы» укажем дату получения дивидендов, код дохода (1010), код вычета (601). Так же отразим на данной вкладке, что Абрамов Г. С. Получил дивиденды в размере 345 700 рублей с НДФЛ 44 941 рублей.

На вкладке «Удержания по всем ставкам» так же заполняются аналогичные данные по сумме дивидендов и удержанному налогу, размер которого составил 13%.

Данной операцией можно отразить сразу и перечисления налога с указанием реквизитов платежного поручения.

Проверить корректность введенных данных о начисленном и уплаченном налоге для Абрамова Геннадия Сергеевича можно в отчетности по зарплате.

Сформируем расчет налогового учета по НДФЛ за 2017 год.

На рисунке ниже видно, что в регистре НУ по НДФЛ для Абрамова Г. С. отражен введенный нами расчет налога на доходы физического лица в размере 44 941 рублей, что является 13% от суммы начисленных дивидендов. Так же отчет показывает, что данный налог был удержан и перечислен в налоговый орган.

1s83.info

Начисление дивидендов в 1С: Бухгалтерии предприятия 8

Опубликовано 26.11.2017 00:28 Просмотров: 8848 При всем многообразии материалов на нашем сайте мы пока обошли вниманием важную и нужную тему – начисление дивидендов учредителям (акционерам) организации. Ведь конечной целью любой предпринимательской деятельности является получение прибыли. Замечательно, когда эта цель достигнута в полном объеме, компания функционирует успешно, а собственники могут насладиться результатами своего труда. Но как отразить факт начисления дивидендов и НДФЛ с этих доходов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0? Давайте рассмотрим эту ситуацию на практических примерах.

Дивиденды сотрудникам организации

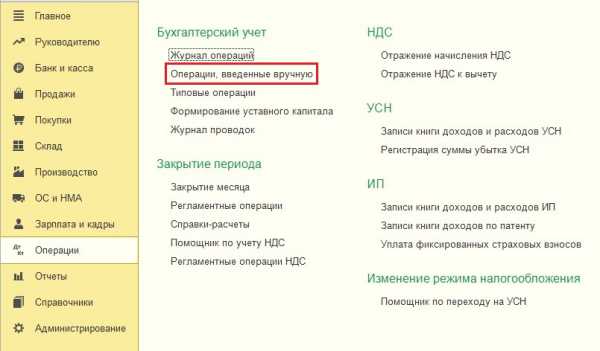

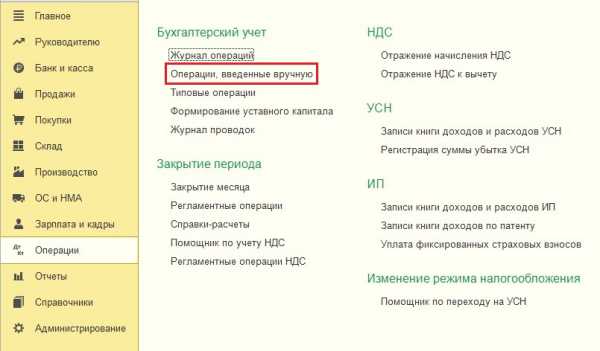

Для начисления дивидендов и удержания НДФЛ с данных доходов переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

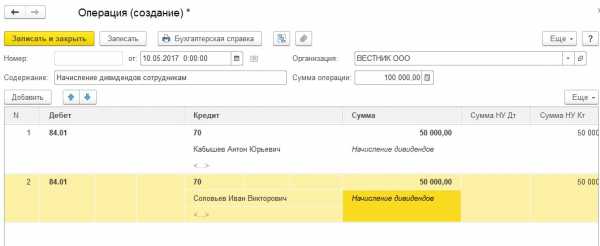

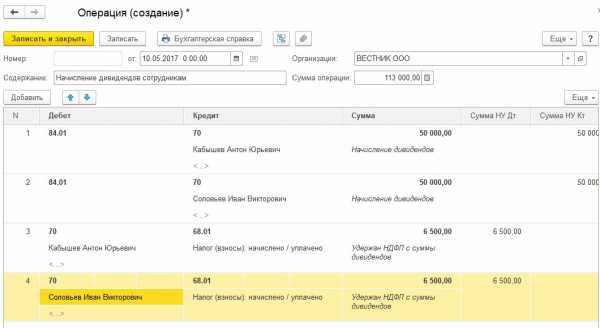

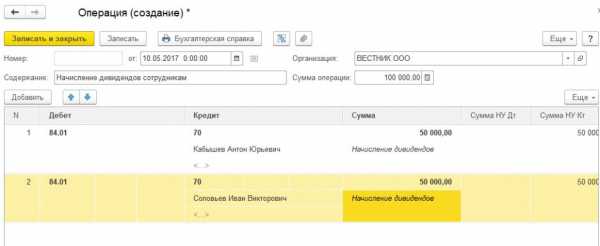

Создаем новый документ и добавляем проводку между счетами 84.01 и 70, т.к. речь идет об учредителях (акционерах), являющихся сотрудниками организации. В качестве даты документа указываем дату принятия решения о распределении чистой прибыли собранием учредителей.

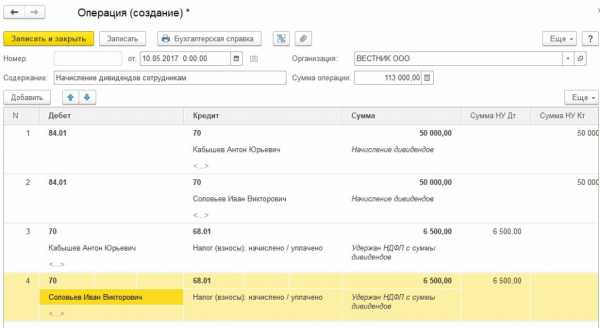

Также необходимо добавить в документ проводки по удержанию НДФЛ с сумм дивидендов.

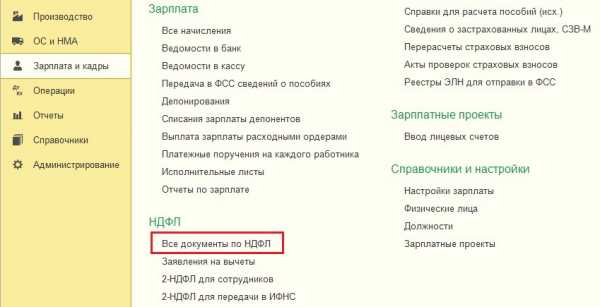

Но для того, чтобы налог был отражен в формах 2-НДФЛ и 6-НДФЛ, данных проводок недостаточно, нужно создать еще один документ, формирующий движения по регистрам учета НДФЛ. Переходим в раздел «Зарплата и кадры» и выбираем пункт «Все документы по НДФЛ».

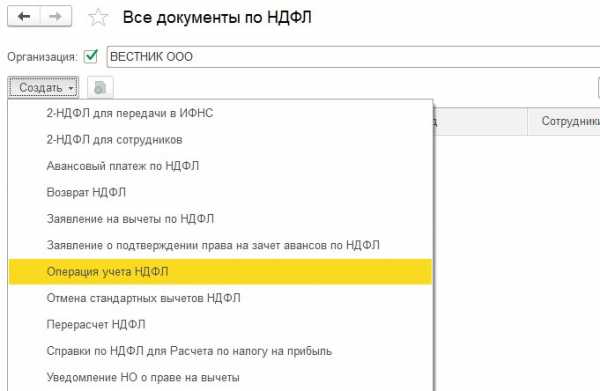

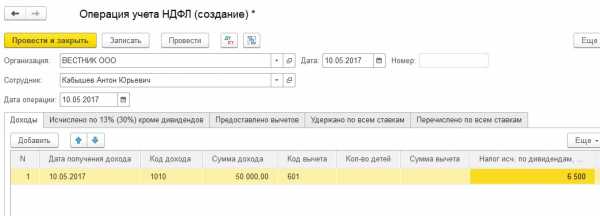

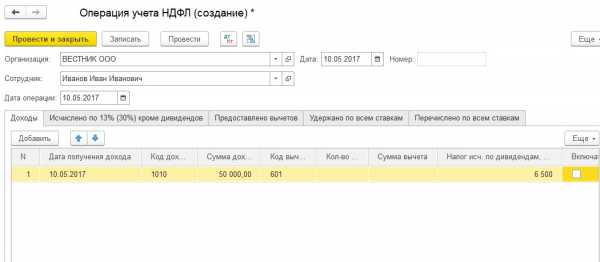

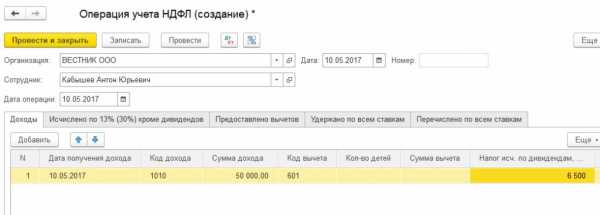

Создаем для каждого сотрудника-учредителя документ «Операция учета НДФЛ».

В шапке документа выбираем организацию и сотрудника. В поле «Дата операции» нужно указать дату выплаты дивидендов.

Заполняем вкладку «Доходы».

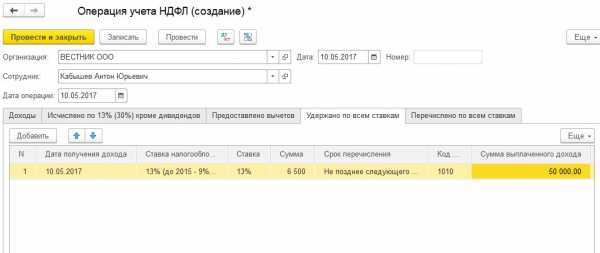

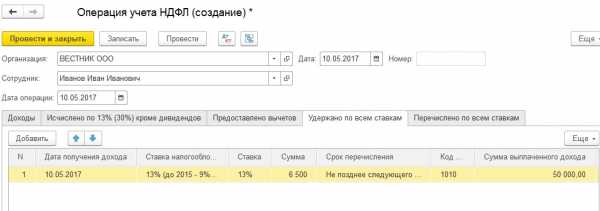

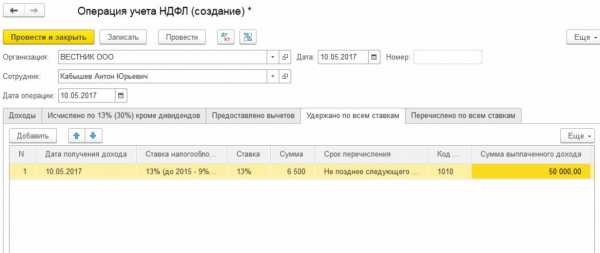

И вкладку «Удержано по всем ставкам».

Внимательно вводите информацию об удержанном налоге, т.к. именно по данным этой вкладки будет заполняться 2 раздел формы 6-НДФЛ.

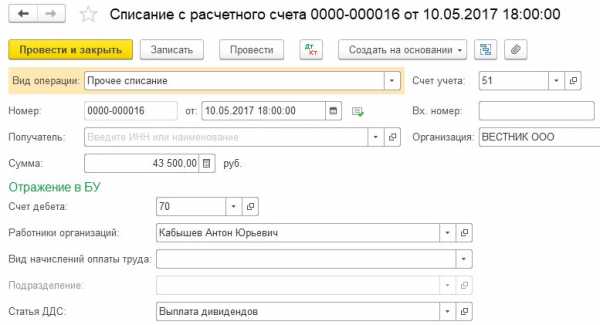

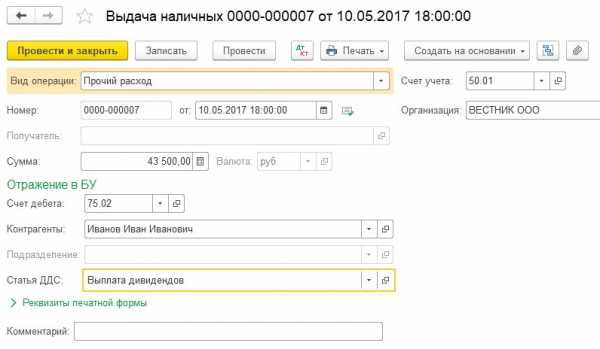

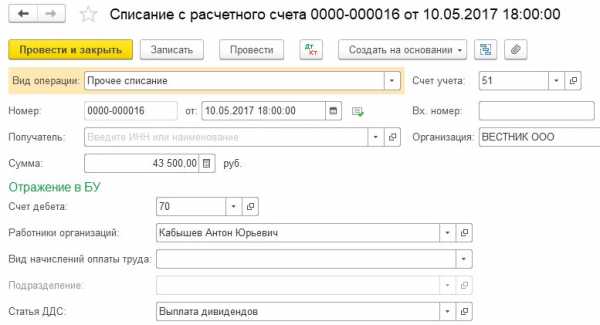

Дата получения дохода в данном случае – это дата выплаты дивидендов, а срок перечисления налога – «Не позднее следующего за выплатой дохода дня». Сумму выплаченного дохода указываем без вычета НДФЛ.Также на обеих вкладках есть колонка «Включать в декларацию по прибыли». Эта галочка должна быть установлена, если регистрируются дивиденды, выплачиваемые АО. В этом случае сведения о начисленных суммах и удержанном налоге НЕ будут включены в форму 2-НДФЛ, а найдут своё отражение в декларации по налогу на прибыль.Проводим и закрываем документ. Остается только выплатить дивиденды, и здесь есть важный нюанс. Несмотря на то, что учредители являются сотрудниками организации, и начисления отражены на счете 70, они не должны быть включены в ведомости на выплату зарплаты. Соответственно, списание с расчетного счета или выдачу наличных из кассы нужно отражать с видом операции «Прочее списание» («Прочий расход»).

Дивиденды учредителям (акционерам), не являющимся сотрудниками организации

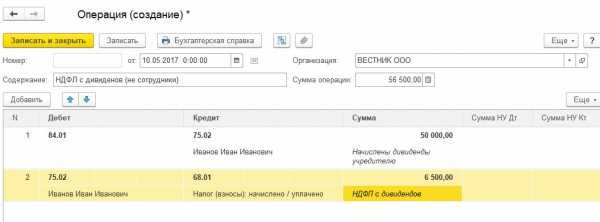

В том случае, если необходимо начислить дивиденды физическим лицам, не являющимся сотрудниками данной организации, порядок действий в 1С: Бухгалтерии будет аналогичным, изменения затронут только используемые счета учета: в данном случае начислять дивиденды и удерживать НДФЛ мы будем в корреспонденции со счетом 75.02, а не 70.Проводки будут выглядеть следующим образом.

Обратите внимание, что в качестве аналитики на счете 75.02 используется справочник «Контрагенты», а не справочник «Физические лица», как на счете 70.

Для отражения информации о дивидендах в отчетных формах по НДФЛ заполняем документ «Операция учета НДФЛ», расположенный на вкладке «Зарплата и кадры» - «Все документы по НДФЛ». Но для работы с данным документом учредителя нужно будет добавить в справочник «Физические лица», т.к. мы не можем зафиксировать удержание НДФЛ с контрагента.В качестве даты операции также указываем дату выплаты дивидендов. Аналогичным образом заполняем вкладку «Доходы»

и вкладку «Удержано по всем ставкам».

Проводим документ и регистрируем выплату дивидендов. В данном случае, как и в предыдущем примере, создаем списание с расчетного счета или выдачу наличных с видом операции «Прочее списание» («Прочий расход»), но в качестве корреспондирующего счета указываем 75.02.

Автор статьи: Ольга Шулова

Давайте дружить в Facebook

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

>Также по теме: xn--80abbnbma2d3ahb2c.xn--p1ai

Начисление дивидендов в 1с 8.2 бухгалтерия пошагово

Рейтинг: 5 / 5

Подробности Просмотров: 25260 При начислении и выплате дивидендов своим участникам – физическим лицам, организация будет признаваться налоговым агентом по НДФЛ. Рассмотрим порядок отражения дивидендов в 1С. В соответствии с п. 2 ст. 275 Налогового Кодекса РФ, сумма налога рассчитывается определенным образом, с применением налоговой ставки в размере 9 процентов. Выплата дивидендов участникам - физическим лицам осуществляется на основании устава и решения общего собрания участников общества,

т.е. не является выплатой в рамках трудовых отношений или гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. С дивидендов, выплачиваемых организацией своим участникам - физическим лицам, в том числе являющимся ее работниками, не начисляются страховые взносы в ПФР, ФСС, ФФОМС, а так же на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний.

Шаг №1

Отражение в бухгалтерском учете начисления дивидендов отражается следующим образом:

Дт84.01 Кт75.02 – отражается задолженность перед учредителем по выплате дивидендов.

Дт75.02 Кт68.01 – удержан НДФЛ 9%.

Дт84.01 Кт70 – отражается задолженность по выплате дивидендов перед работником организации.

Дт70 Кт68.01 – удержан НДФЛ 9%.

Шаг №2

Расчет суммы дивидендов рассчитывается бухгалтером самостоятельно.

Добавим новый документ «Ввод доходов, НДФЛ и налогов (взносов с ФОТ)».

Нажмем «Добавить».

Перейдем на вкладку «НДФЛ: Доходы и налоги». Заполним поля документа.

Добавим нового работника либо учредителя, нажав кнопку «Добавить» либо «Подбор».

- поле «Дата дохода» - выставим дату получения дохода в виде дивидендов.

- поле «Месяц» и «Период» - выставляется месяц получения дохода.

- поле «Код дохода» - выставляем значение 1010.

- поле «Сумма дохода» - выставляется рассчитанная вручную сумма начисленных дивидендов.

- поле «Код вычета», «Сумма вычета» - в данных полях выставляется значение при выплате дивидендов, например от долевого участия в других организациях. С этих сумм уже удержан НДФЛ, поэтому в данном поле отражение данных дивидендов будет как сумма вычета.

- поле «Сумма налога исчисленная» - рассчитывается программой автоматически.

На вкладке «НДФЛ удержанный» данного документа, отражаются суммы фактически удержанного НДФЛ с дивидендов.

Как проводить другие начисления, смотрите в моем платном курсе по 1С.

Самоучитель 1С Бухгалтерия 8.3 Только для бухгалтера!

Шаг №3

Проводки по начислению дивидендов, вносятся бухгалтером в программу вручную.

Откроем журнал «Операция (бухгалтерский и налоговый учет)», добавим проводки по каждому учредителю организации, либо работнику, указанные в шаге 1. Проводки указываются с начислением НДФЛ.

Записываем и проводим документ.

profbuh1c.ru

Пошаговая инструкция: как в 1С предприятие 8.3 начислить дивиденды учредителям

Дорогие друзья!

Мы продолжаем цикл статей, посвященный 1С 8.3 онлайн и тому, как удобно и безопасно работать с нашим сервисом. Сегодня мы разберем один из популярных запросов, который направляли наши клиенты на горячую линию, а именно, узнаем, как начислять дивиденды учредителям. Сегодня мы ставим акцент на доступности, ясности и, главное, пользе!

Собственно, не каждый учредитель того же общества с ограниченной ответственностью готов держать свои деньги в общем деле «просто так» или же для чьего-то блага. Если появляется возможность получить дивиденды, он, как правило, с радостью готов их получить. Давайте посмотрим, как это делается:

Начнем с того, что нам необходимо выбрать в меню кнопку «Операции». Далее в разделе «Бухгалтерский учет» выбираем строку «Операции, введенные вручную»:

После этого находим нужных учредителей и кликаем на числовое значение:

Меняем значение на нужное:

Далее нам необходимо продолжить работу с НДФЛ, т.к. дивиденды облагаются этим налогом в том числе. Здесь же возвращаемся на начальную страницу, кликаем по разделу «Зарплата и кадры», спускаемся ниже до строки с НДФЛ и выбираем строку «Все документы по НДФЛ»:

После этого открывается следующий раздел программы, где, нажав на кнопку «Создать» в развернувшемся списке необходимо выбрать строку «Операция учета НДФЛ»:

Страница открыта. В новом окне проверяем указанное ранее название организации, проставляем необходимую дату, а также дату проведения операций. Она же и будет являться датой выплаты дивидендов:

Проверяем полученные данные. В текущем окне все внесенные сведения должны отражаться корректно. В нижней строке вы увидите дату получения дохода, код перевода, сумму дохода, код вычета, а также НДФЛ, взимаемый с него:

Прокручиваем страницу вправо и обращаем внимание на срок перечисления денежных средств, код перевода и окончательную сумму выплачиваемого дохода:

Последним действием будет списание денежных средств с расчетного счета. Можно сказать, что миссия выполнена!

Как вы видите, дорогие друзья, нет ничего сложного в том, чтобы рассчитать и перечислить дивиденды своим учредителям. Настоятельно рекомендуем вам воспользоваться бесплатным доступом к сервису на 14 дней и провести полноценный тест-драйв. Уверены, что вам очень понравится!

scloud.ru