Как завести в 1с обособленное подразделение

Обособленные подразделения в 1С 8.3 Бухгалтерия: учет зарплаты

В «1С: Бухгалтерия предприятия» в последних релизах (3.0.44.115 и позже) появилась возможность вести учет в разрезе обособленных подразделений. В первую очередь это касается расчета зарплаты. Теперь можно подготавливать и сдавать отчетность по НДФЛ в разные налоговые инспекции.

Важно! Такая возможность поддерживается только для организаций с численностью менее 60 человек.

Первоначальные настройки и ввод обособленного подразделения в 1С

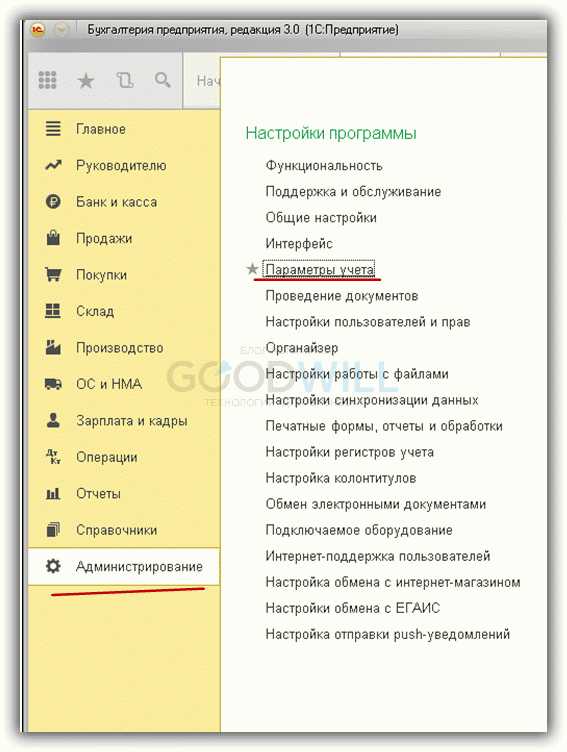

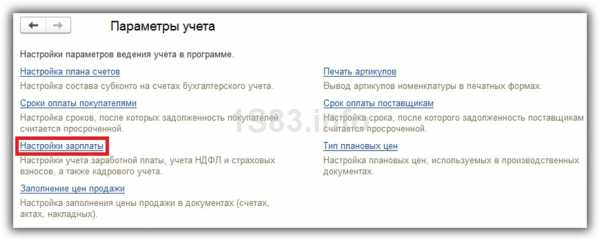

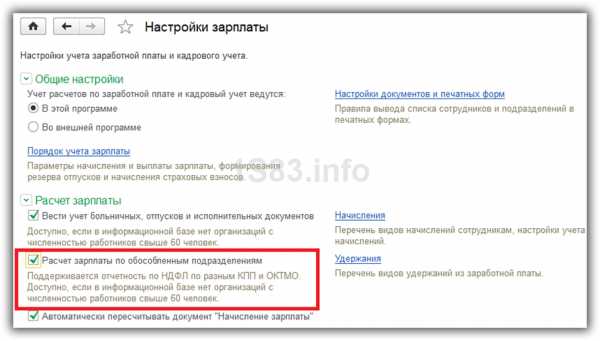

Необходимые настройки задаются в разделе «Параметры учета» (рис.1).

Рис.1

Выберем пункт «Настройки зарплаты» (рис.2).

Рис.2

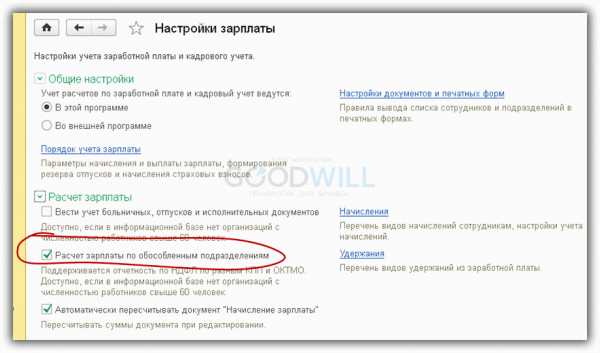

В открывшемся окне установим нужный флажок (рис.3).

Рис.3

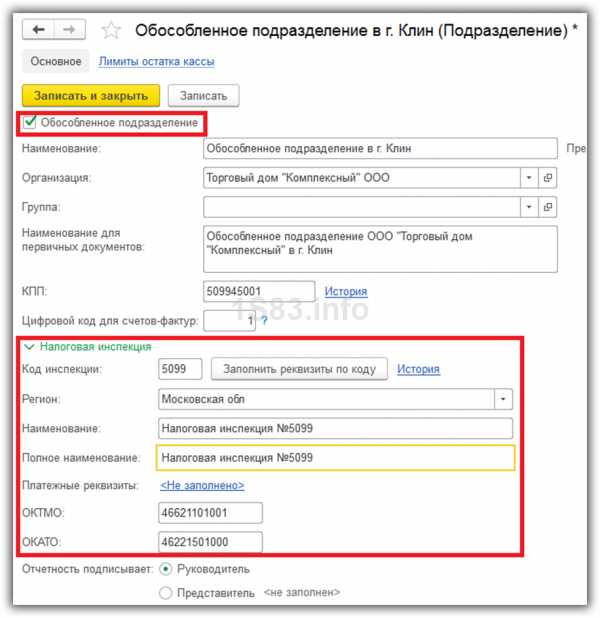

После этого в справочнике «Подразделения» появится возможность указать реквизиты соответствующей налоговой инспекции (рис.4). В нашем примере это инспекция с кодом 5031.

Рис.4

Отчетность по НДФЛ для обособленных подразделений

Рассмотрим подробнее подготовку данных для формирования отчетности по НДФЛ в налоговую.

Предположим, организация «Прогресс» имеет два подразделения:

- Основное

- Обособленное подразделение

Получите 267 видеоуроков по 1С бесплатно:

Примем на работу двух сотрудников. Иванов Иван Иванович будет работать в основном подразделении, а Петров Петр Петрович – в обособленном.

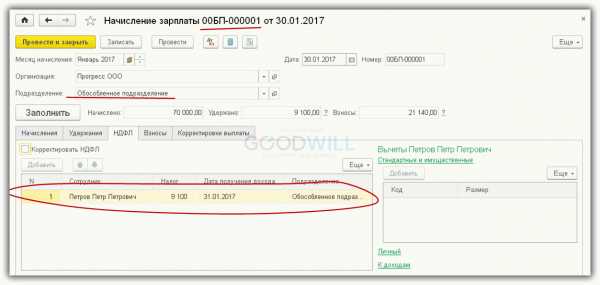

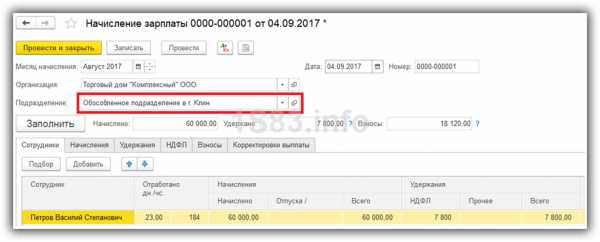

Сформируем и проведем два документа начисления зарплаты для каждого подразделения отдельно.

Рис.5

Проверим дату, сумму и место возникновения дохода для Иванова И.И.(рис.5).

Рис.6

Аналогичные данные появились и для Петрова П.П. (рис.6).

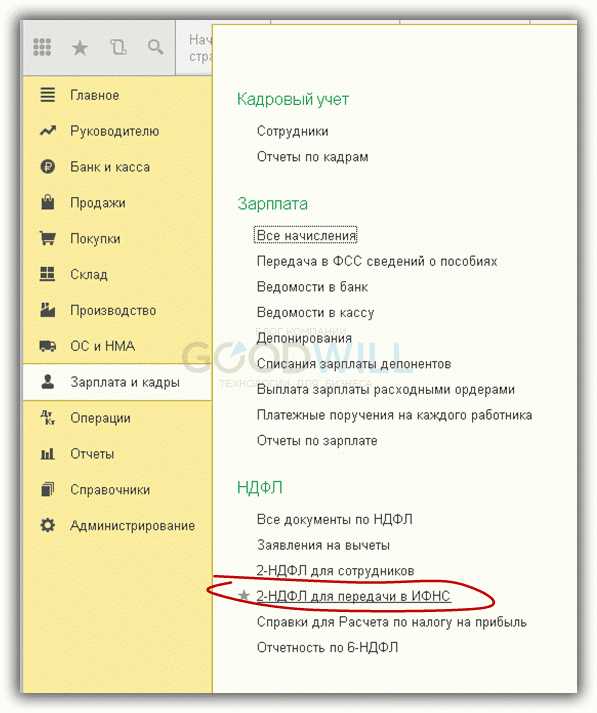

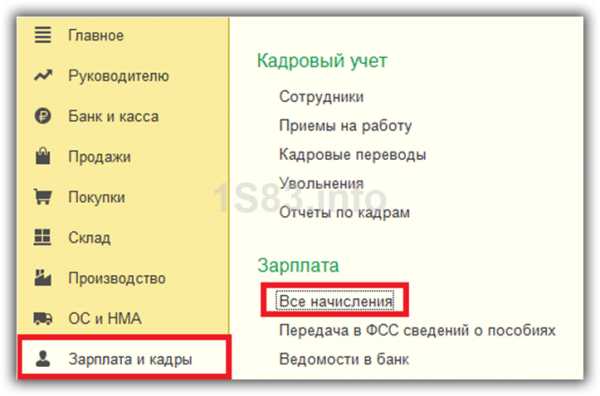

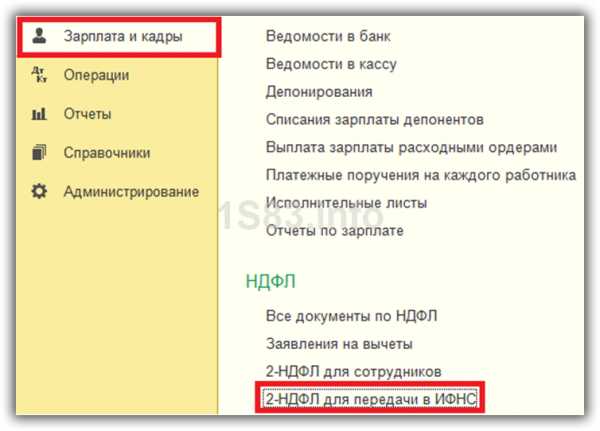

Теперь можно сформировать справки. В разделе «Зарплата и кадры» есть специальные пункты (Рис.7).

Рис.7

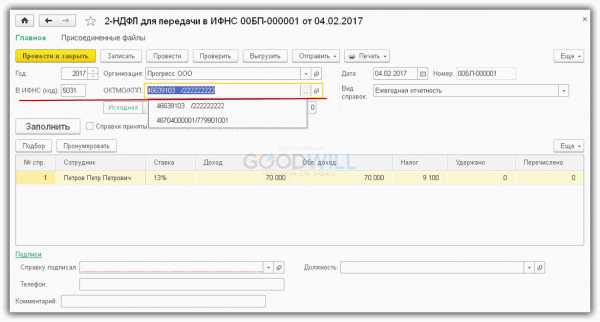

На рис.8 представлена форма справки 2-НДФЛ, в которой можно выбрать инспекцию по ОКТМО и КПП. В ней представлены данные по обособленному подразделению (ИФНС №5031).

Рис.8

Если при расчете зарплаты нет ошибок, табличная часть заполняется автоматически.

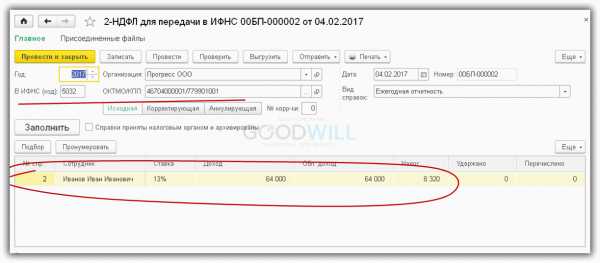

На рис.9 видим документ для сдачи в ИФНС №5032.

Рис.9

Таким образом, сформированы две разные справки в разные налоговые инспекции.

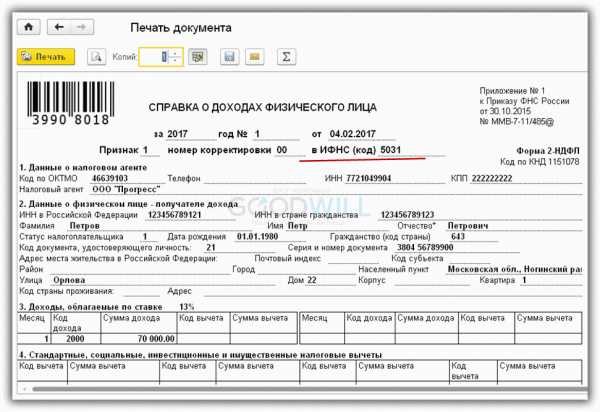

Печатная форма справки изображена на рис.10. Справка сформирована по обособленному подразделению, зарегистрированному в отдельной ИФНС.

Рис.10

В заключение необходимо отметить, что полноценный учет для обособленных подразделений есть в конфигурации «1С Бухгалтерия КОРП». Стоимость такой конфигурации выше. Однако в ней решены вопросы приема и передачи основных средств, материалов, готовой продукции, денежных средств, а также перевода сотрудников между головной организацией и обособленными подразделениями. Ведется учет доходов, расходов, прибыли по каждому обособленному подразделению. При составлении декларации по налогу на прибыль рассчитываются доли распределения по ИФНС, что значительно облегчает работу бухгалтера.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Остались вопросы? СПРОСИТЕ в комментариях!

programmist1s.ru

Обособленное подразделение в 1С 8.3 Бухгалтерия

Если вы решили вести учет по заработной плате в программе 1С 8.3 Бухгалтерия, то начиная с версии 3.0.44.115 она поддерживает разделение на обособленные подразделения. Обратите внимание, что данный функционал доступен только в том случае, если в организации работает до шестидесяти сотрудников. Базовая версия 1С такой учет не поддерживает.

В данной статье мы рассмотрим, как произвести настройку обособленных подразделений в 1С 8.3 на примере. Так же мы покажем возможность раздельного начисления заработной платы со сдачей налоговой отчетности в разные ИФНС.

Предварительная настройка программы

Первым делом вам необходимо произвести некоторые предварительные настройки. Они расположены в разделе «Администрирование» — «Параметры учета».

В открывшемся окне выберем пункт «Настройки зарплаты».

Если вы только начинаете вести учет по заработной плате в данной программе, нужно указать это в разделе «Общие настройки». В противном случае вам не будут доступны соответствующие документы.

В разделе «Расчет зарплаты» установите флаг на пункте, как показано на изображении ниже. Именно он отвечает за возможности учета заработной платы по обособленным подразделениям.

Теперь мы можем приступить к созданию и настройке обособленных подразделений.

Предположим, что у торгового дома «Коплексный» появилось обособленное подразделение в городе Клин. Для отражения этого в программе нам необходимо установить флаг на одноименном пункте в карточке этого подразделения.

В разделе «Налоговая инспекция» мы можем указать какую-то другую ИФНС, в которую будет сдаваться отчетность из данного подразделения. Укажем, что ее номер будет 5099. В дальнейшем мы рассмотрим, как это будет выглядеть на примере справки по НДФЛ.

Отчетность по НДФЛ для обособленных подразделений

Прежде, чем формировать какую-либо отечность по заработной плате сотрудников, ее нужно начислить. Произвести это можно в разделе «Зарплата и кадры» — «Все начисления».

Сначала мы создали документ начисления заработной платы за август 2017 года для торгового дома «Комплексный» указанием обособленного подразделения в городе Клин.

В табличную часть попал только один сотрудник – Петров Василий Степанович. Он отработал весь месяц, за что ему был начислен оклад в размере 60 000 рублей.

Предположим, что данный сотрудник так же работает и в головном подразделении торгового дома «Комплексный», которое не является обособленным. В августе 2017 года он так же отработал весь месяц и получил оклад в размере 80 000 рублей.

Получается, что сотрудник Петров Василий Степанович отработал одновременно и в головном и в обособленном подразделении. Рассмотрим, как же эти данные отразятся в справке 2-НДФЛ, которую можно найти так же в разделе «Зарплата и кадры».

В форме формирования справки, нам необходимо выбрать, для какой ИФНС она предназначена. В поле «ОКТМО/КПП» укажем данные той инспекции, которую мы указали ранее в карточке обособленного подразделения. Формировать отчет будем за 2017 год, в котором и было произведено начисление выше.

Как видно на рисунке ниже, в данную справку попала лишь одна строка с данными о сотруднике – Петрове В. С. При этом, обратите внимание, что сумма составляет всего 60 000 рублей. Дело в том, что хоть для него и было произведено два начисления, но отчетность по обособленному сдается в другую налоговую инспекцию.

В печатной форме данной справке так же будет отражен код ИФНС – 5099.

При выборе же других ОКТМО/КПП, на которых были начисления, в табличную часть так же попадет наш сотрудник, но уже с суммой в 80 000 рублей. Эти данные были загружены из начислений заработной платы по головному подразделению.

Таким образом, программа 1С:Бухгалтерия позволяет нам вести учет и сдавать налоговую отчетность для обособленные подразделений в разные налоговые инспекции. Этот механизм полностью соответствует требованиям текущего законодательства.

1s83.info

Обособленное подразделение организации

Как организовать правильный учет по обособленным подразделениям в 1С 8.3? Организовать бухгалтерский и налоговый учет в организации, имеющей обособленные подразделения как выделенные, так и не выделенные на отдельный баланс поможет программный продукт фирмы 1С: «1С:Бухгалтерия 8 КОРП»

Обособленное подразделение (ОП) — это любое подразделение организации, которое одновременно отвечает двум признакам (п. 2 ст. 11 НК РФ, п. 4 ст. 2 Закона N 212-ФЗ): — адрес ОП отличается от адреса организации, указанного в ЕГРЮЛ (Письмо Минфина от 18.08.2015 N 03-02-07/1/47702); — по месту нахождения ОП на срок более месяца оборудовано хотя бы одно стационарное рабочее место.

При этом не важно, как ОП называется и отражено ли его создание в ЕГРЮЛ и в уставе или в других документах организации.

Учёт в обособленных подразделениях

Существует два способа организации учета в обособленном подразделении: Способ 1. Учет операций ОП ведет головное подразделение (ГП) Когда в ОП нет своей бухгалтерии, оно просто собирает первичные документы и передает их в бухгалтерию ГП, а та делает все проводки по ним. Такое ОП называют не выделенным на отдельный баланс. Чтобы знать, какие операции относятся к ОП, а какие к ГП, заведите в аналитическом учете специальные субсчета для ОП.

Например, ОС, приобретенное для филиала, отражается в учете ГП такими проводками:

Проводка Операция Д 08-ОП — К 60 Учтены затраты на приобретение ОС для филиала Д 01-ОП — К 08-ОП

Объект учтен в составе ОС

Способ 2. ОП само ведет учет своих операций Такое ОП называется выделенным на отдельный баланс (п. 2 Письма Минфина от 02.06.2005 N 03-06-01-04/273). Отдельный баланс — это отчет с показателями деятельности ОП, который оно в конце каждого месяца передает в ГП (Письмо Минфина от 29.03.2004 N 04-05-06/27). Перечень показателей, которые включаются в отчет, устанавливает сама организация (например, «основные средства», «задолженность перед поставщиками и подрядчиками», «выручка», «себестоимость», «прибыль»). Этот отчет — внутренний документ организации, и сдавать его в ИФНС не нужно (Письмо Минфина от 18.08.2009 N 03-03-06/1/527). Таким образом, объем операций, которые ОП отражает в учете самостоятельно, определяет сама организация. Например, станет ли ОП само начислять амортизацию ОС, рассчитываться с поставщиками и т.д. или эти операции будут учитываться в ГП. Все операции между выделенным на отдельный баланс ОП и ГП (передача ОС, МПЗ, затрат, финансовых результатов) отражаются и у ГП, и у ОП на счете 79 «Внутрихозяйственные расчеты». Если в организации несколько ОП, то для каждого из них лучше завести отдельный субсчет к счету 79. Хозяйственные операции между ГП и ОП отражаются в учете ГП и ОП зеркально. Например, если ГП отражает операцию по дебету счета 79, то ОП делает проводку по кредиту этого счета.

По операциям, результаты которых отражаются в отдельном балансе ОП, оно ведет учет своих операций по общим правилам. Если в учете ОП появляются остатки по счетам, сальдо которых не включается в отдельный баланс ОП, то они передаются в ГП.

Выделение ОП на отдельный баланс, т.е. возложение на ОП обязанностей по ведению бухучета его операций, закрепляется в вашей бухгалтерской учетной политике (п. 2 Письма Минфина от 02.06.2005 N 03-06-01-04/273). Таким образом, общество самостоятельно принимает решение о необходимости выделения филиала на отдельный баланс и определяет показатели, которые будут установлены для него.

Налоги по обособленному подразделению

Как следует из положений ст. 19 НК РФ, обособленные подразделения российских организаций не являются самостоятельными налогоплательщиками, а только исполняют в порядке, предусмотренном НК РФ, обязанности этих организаций по уплате налогов по месту своего нахождения. Обособленные подразделения перечисляют налоговые платежи в порядке и сроки согласно общим правилам уплаты налогов организацией — налогоплательщиком.

Налог на прибыль

налоговая отчетность: Декларация по налогу на прибыль представляется в налоговые органы по месту нахождения головного офиса и каждого обособленного подразделения (абз. 1 п. 1 ст. 289 НК РФ).

уплата налога: Налог на прибыль и авансовые платежи уплачиваются: 1) в федеральный бюджет — по месту нахождения головного офиса (п. 1 ст. 288 НК РФ);

2) в бюджет субъекта РФ — по месту нахождения головного офиса и каждого обособленного подразделения (п. 2 ст. 288 НК РФ).

НДФЛ

налоговая отчетность: Расчеты 6-НДФЛ и справки 2-НДФЛ по физическим лицам, получившим доходы от обособленного подразделения, представляют (п. 2 ст. 230 НК РФ, Письма ФНС от 04.07.2016 N БС-4-11/11951@, от 23.03.2016 N БС-4-11/4900@): — крупнейшие налогоплательщики (КН) — по выбору организации в ИФНС по месту учета ОП или в ИФНС по месту учета в качестве КН (Письма Минфина от 24.10.2016 N 03-04-06/62497, ФНС от 01.02.2016 N БС-4-11/1395@); — остальные организации — в ИФНС по месту учета обособленного подразделения (Письма ФНС от 05.10.2016 N БС-4-11/18870@, от 30.12.2015 N БС-4-11/23300@).

Даже если несколько ОП состоят на учете в одной ИФНС, по каждому ОП надо представить отдельный расчет 6-НДФЛ (Письма ФНС от 01.08.2016 N БС-4-11/13984@ (Вопрос 7), от 01.02.2016 N БС-4-11/1395@).

уплата налога: Как следует из п. 7 ст. 226 НК РФ, российские организации — налоговые агенты, имеющие обособленные подразделения, обязаны перечислять НДФЛ как по месту своего нахождения, так и по месту нахождения каждого такого подразделения.

Транспортный налог

В случае если транспортные средства зарегистрированы по месту нахождения обособленных подразделений организации

налоговая отчетность: Налоговая декларация по транспортному налогу

представляется организацией по месту нахождения транспортных средств (п. 1 ст. 363.1 НК РФ)

уплата налога: Налог и авансовые платежи уплачиваются по месту нахождения транспортных средств в обособленном подразделении (п. 1 ст. 363 НК РФ)

Налог на имущество организаций

уплата налога: По недвижимости налог на имущество, исчисленный как из балансовой, так и из кадастровой стоимости, всегда уплачивается по месту нахождения недвижимости (п. 1 ст. 376, ст. 385 НК РФ, Письма ФНС от 13.03.2012 N БС-4-11/4175 (п. 2), Минфина от 17.10.2016 N 03-05-06-02/60364, от 11.03.2009 N 03-05-05-01/17).

По движимому имуществу порядок уплаты налога зависит от того, выделено ли обособленное подразделение (ОП), у которого находится это имущество, на отдельный баланс.

- ОП выделено на отдельный баланс.

По месту нахождения ОП надо уплачивать налог на имущество по объектам, которые числятся на балансе этого ОП и облагаются налогом на имущество исходя из балансовой стоимости (п. 1 ст. 374, ст. 384 НК РФ, Письма Минфина от 07.06.2005 N 03-06-05-04/156, от 20.09.2006 N 03-06-01-04/177).

- ОП не выделено на отдельный баланс

По объектам, облагаемым налогом исходя из балансовой стоимости, переданным этому ОП, налог уплачивается (ст. 384 НК РФ, Письма ФНС от 13.03.2012 N БС-4-11/4175 (п. 2), Минфина от 11.03.2009 N 03-05-05-01/17): — если объекты числятся на балансе другого ОП — по месту нахождения ОП-балансодержателя;

— если объекты числятся на балансе организации — по месту нахождения самой организации.

налоговая отчетность: Декларация и расчеты авансовых платежей по налогу на имущество представляются в ИФНС по месту уплаты налога.

Разобраться в сложностях учёта в обособленных подразделениях вам поможет

Мастер-класс. «Учёт в обособленных подразделениях. Теория и Практика в 1С:8»

Обособленное подразделение организации 0 голосовСредняя оценка: 0 из 5

buh1c8.ru

Создание обособленного подразделения

08.09.2016 Чтобы создать обособленное подразделение, налогоплательщик должен выполнить ряд обязательств, согласно законодательству РФ. К ним относятся необходимость встать на учет в налоговых органах, расчет и уплата налогов/сборов как по месту расположения предприятия, так и месту расположения обособленных подразделений /ст. 19 НК РФ/.

Согласно пункту 2 ст. 23 НК РФ, налогоплательщик обязан оповестить налоговый орган о создании обособленного подразделения, пункты 1 и 4 ст. 83 НК РФ регламентируют необходимость постановки на учет в налоговых органах по месту нахождения обособленного подразделения. Обратите внимание, что если налогоплательщик уже состоит на учете в одном из налоговых органов, нет необходимости вставать на учет в этом же налоговом органе, но по другому основанию /пункт 39 постановления Пленума ВАС России от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации»/.

В статьях 23 и 83 НК РФ можно найти информацию о сроках подачи заявления о постановке на налоговой учет по месту нахождения обособленного подразделения:

С учетом информации о том, что при постановке на налоговый учет налогоплательщика при создании обособленного подразделения необходимо сделать акцент на местонахождении подразделения. Таким образом, в налоговый орган подается соответствующее заявление с учетом территориальной юрисдикции, при этом специфика учета частных групп в специализированных налоговых органах не учитывается. К специализированным группам можно отнести налоговые органы отраслевой или субъектной направленности /строительная, автотранспортная и проч./ Данный вывод находит подтверждение благодаря особым положениям НК РФ, которые предусматривают распределение налоговых обязательства, включая месторасположение отмеченных обособленных подразделений. Т.к. часть налоговых обязательств обычно проходит распределение в бюджеты дополнительных территорий, можно сделать вывод о наличии территориальных органов, занятых контролем уплаты налогов на указанной территории.

Однако нельзя сделать однозначную трактовку термина «обособленное подразделение», которое в рамках налоговых правоотношений должно приводить к обязательной уплате налогов налогоплательщиком в разные бюджеты субъектов Российской Федерации или муниципальных образований. Иначе особенность обособленного подразделения будет заключаться только в территориальной обособленности, и поэтому размер налоговых обязательств налогоплательщика останется без изменений. Судебные инстанции не признали справедливой данную аргументацию, несмотря на ее внешнюю логичность.

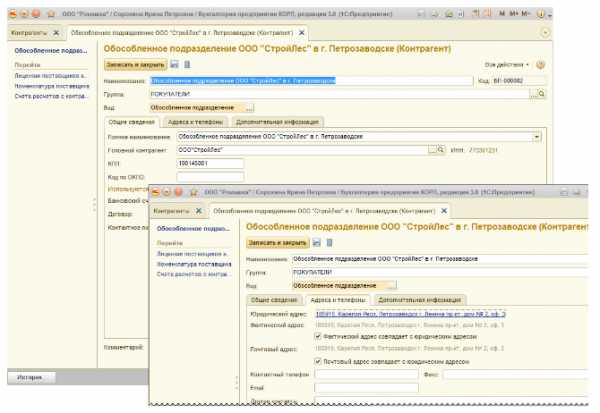

При совершении сделки с обособленным подразделением в справочнике контрагентов необходимо завести оба значения: юридическое лицо - головное подразделение и обособленное подразделение.

Чтобы добавить в справочник обособленное подразделение, необходимо отметить вид «Обособленное подразделение», затем выбрать элемент справочника контрагентов, который соответствует юридическому лицу (головному подразделению), а также занести КПП и адрес обособленного подразделения.

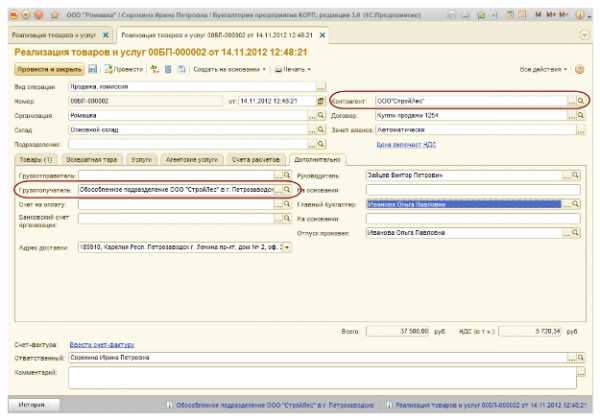

Затем, чтобы оформить сделку с контрагентом - обособленным подразделением - в документе на реализацию/поступление, в поле «Контрагент» необходимо указать элемент справочника контрагентов соответствующий юридическому лицу – головному подразделению, в поле «Грузополучатель» - обособленное подразделение.

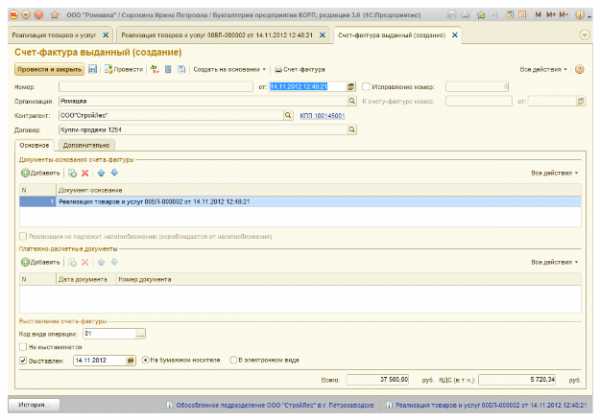

КПП обособленного подразделения в счете-фактуре, который создается на основании реализации, заполняется автоматически.

Затем происходит заполнение печатной формы счета-фактуры, согласно письму Минфина 13.04.2012 г. №03-07-09/35.

softspec.ru