1С как оформить оплату аванса за третье лицо

Оплата долга третьему лицу по поручению поставщика в 1С: Бухгалтерии предприятия 8 редакции 3.0

Опубликовано 05.08.2016 14:18 Просмотров: 26041 Бывают случаи, когда поставщик просит погасить задолженность за приобретенный товар или услугу не на его расчетный счет, а перечислить оплату долга третьему лицу. В такой ситуации поставщик оформляет дополнительное соглашение к договору или отправляет покупателю письмо, в котором указываются реквизиты получателя платежа. Рассмотрим простой пример отражения подобной ситуации в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

В нашем примере предприятие «Торговый дом «Комплексный» получило товары от ООО «Монолит» на сумму 451 350 рублей, товары были оприходованы, но не были оплачены. Поставщик попросил погасить задолженность на счет организации ООО «Созвездие», прислав соответствующее письмо покупателю.

Для отражения факта перечисления денежных средств открываем раздел «Банк и касса», пункт «Банковские выписки»

Создаём документ «Списание с расчетного счета», нажав на кнопку «Списание». В открывшейся форме заполняем вид операции, в нашем случае это будет «Оплата поставщику», дату, выбираем получателя платежа (согласно письму от поставщика), заполняем банковский счет, сумму, номер договора и статью движения денежных средств.

В том случае, если вы загружаете банковские выписки в программу из клиент-банка, необходимо просто проверить корректность заполнения всех полей документа после загрузки. Проводим документ и смотрим проводки. Кредиторская задолженность перед получателем платежа в данный момент отсутствует, поэтому проводка сформирована по дебету счета 60.02, то есть в программе отражен факт перечисления аванса новому поставщику.

Теперь сформируем ОСВ по счету 60 и увидим по кредиту задолженность перед ООО «Монолит»

Далее нужно сделать зачет задолженности между ООО «Созвездие» и ООО «Монолит», чтобы взаиморасчеты с каждым из контрагентов закрылись. Для этого заполним документ «Корректировка долга».

Открываем вкладку «Покупки», «Расчеты с контрагентами», «Корректировка долга» И нажимаем кнопку «Создать»

Заполняем документ следующим образом:- в поле «Вид операции» выбираем «Зачет авансов», - в поле «Зачесть аванс» - «Поставщику», - в поле «В счет задолженности» - «Нашей организации перед третьим лицом». Указываем дату зачета и организацию, заполняем поля «Поставщик» и «Третье лицо».

Далее заполняем вкладку «Авансы поставщику». Щелкаем по кнопке «Заполнить» - «Заполнить остатками по взаиморасчетам» и табличная часть заполняется автоматически.

Аналогично заполняем вкладку «Задолженность перед третьим лицом»

Также можно воспользоваться кнопкой «Заполнить» на верхней панели документа, в этом случае будут заполнены сразу обе вкладки.Проводим документ и смотрим проводки.

Сформируем ещё раз ОСВ по счету 60 и увидим, что произведен зачет задолженности между контрагентами ООО «Созвездие» и ООО «Монолит»

Сальдо на конец периода по каждому из контрагентов отсутствует, задолженность полностью погашена.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Также по теме: xn--80abbnbma2d3ahb2c.xn--p1ai

Оплата долга третьему лицу в 1С Бухгалтерия 8

Иногда, в случает имеющейся задолженности поставщику, последний может попросить сделать оплату не на его счет, а на счет указанной им третьей организации, в этом случае осуществляется оплата долга третьему лицу.

Факт оплаты обычно оформляется дополнительным соглашением к договору или письмом с реквизитами получателя платежа.

Оплата долга третьему лицу в 1С Бухгалтерия 8 редакция 3.0. отражается следующим образом. Составляется платежное поручение, в котором указываются реквизиты третьего лица и на основании чего производится платеж (дополнительное соглашение или письмо).

Платежное поручение не формирует проводку и находится на закладке «Банк и касса» в разделе «Банк».

Например, ООО «Веда» получила от ООО «Тонус» по договору 12 товары на сумму 118 000 рублей. Товары не были оплачены. ООО «Тонус» прислал письмо с просьбой оплатить сумму задолженности ООО «Кактус».

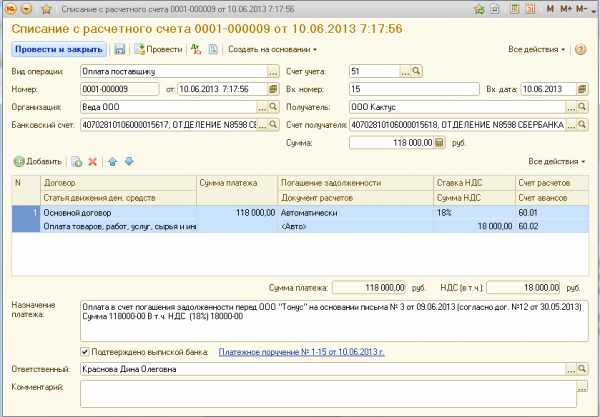

Оформляем платежное поручение, на основании него можно создать банковскую выписку с видом списание с расчетного счета – оплата поставщику.

Здесь указывается получатель платежа, в нашем примере, ООО «Кактус», договор (можно указать просто основной договор, так как договора с ООО «Кактус» у нас нет), статью движения денежных средств и сумму.

По документу будет сформирована проводка: Дт 60.02 Кт 51, то есть сумма оплаты попадет на авансы выданные.

Если мы откроем оборотно-сальдовую ведомость по счету 60, мы увидим нашу задолженность перед ООО «Тонус» (по кредиту) и задолженность ООО «Кактус» перед нами (по дебету). Теперь нужно сделать зачет этих задолженностей. Для этого используется документ «Корректировка долга», находится на закладке «Покупки и продажи» в разделе «Расчеты с контрагентами».

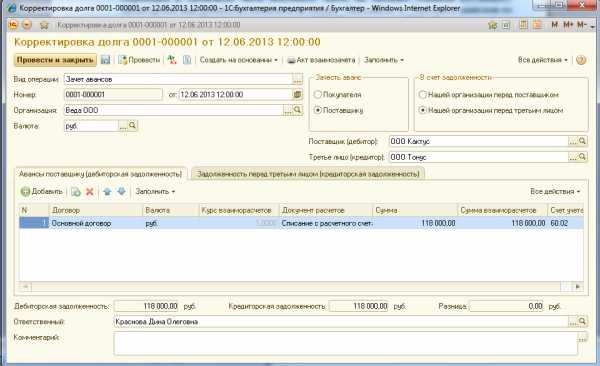

Выбираем вид операции «Зачет авансов» и нажимаем на кнопку «Создать».

В шапке документа указываем, что нужно зачесть аванс поставщику в счет задолженности нашей организации перед третьим лицом. В графе поставщик (дебитор) указываем ООО «Кактус», так как это предприятие должно нам из-за уплаченного аванса. В графе третье лицо (кредитор) указываем ООО «Тонус».

Переходим в табличную часть документа. Здесь, на закладке «Авансы поставщику (дебиторская задолженность) нажимаем на кнопку «Заполнить» и «Заполнить авансами по взаиморасчетам». Появится задолженность ООО «Кактус» перед ООО «Веда», отнесенная на авансы.

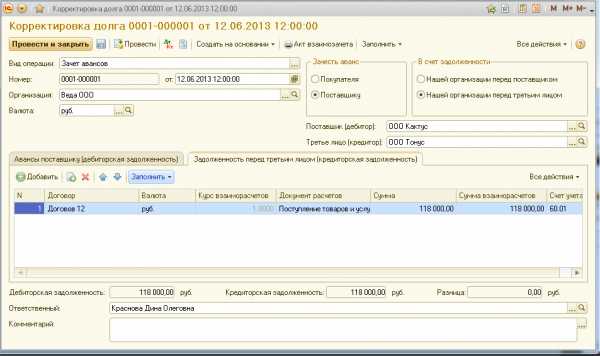

На второй закладке «Задолженность перед третьим лицом (кредиторская задолженность)» поступаем аналогично, здесь будет отражена задолженность ООО «Веда» перед ООО «Тонус».

После проведения документа будет сформирована проводка: Дт 60.01 Кт 60.02 и задолженность ООО «Кактус» и перед ООО «Тонус» будет закрыта.

Так отражается оплата долга третьему лицу в 1С Бухгалтерия 8 редакция 3.0.

Иногда, в случает имеющейся задолженности поставщику, последний может попросить сделать оплату не на его счет, а на счет указанной им третьей организации, в этом случае осуществляется оплата долга третьему лицу..Факт оплаты обычно оформляется дополн...

prof-accontant.ru

Уплата аванса третьим лицом

Организацией заключен договор поставки, содержащий условие о предоплате, организация является поставщиком. Аванс за покупателя заплатило третье лицо, в платежных документах указано, что третье лицо осуществляет оплату за покупателя с указанием номера выставленного счета и наименования организации, за которую производится оплата. Третье лицо направило также уведомление о том, что оно совершает оплату за покупателя. Покупатель соответствующих уведомлений не направлял. Кому поставщик должен выписать авансовый счет-фактуру? Необходимо ли составлять акт сверки с покупателем или с лицом, которое оплатило аванс?

По договору поставки поставщик — продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК РФ).

В силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как то: передать имущество, выполнить работу, уплатить деньги и т.п., либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности (п. 1 ст. 307 ГК РФ).

В соответствии с п. 1 ст. 313 ГК РФ исполнение обязательства может быть возложено должником на третье лицо, если из закона, иных правовых актов, условий обязательства или его существа не вытекает обязанность должника исполнить обязательство лично. В этом случае кредитор обязан принять исполнение, предложенное за должника третьим лицом.

Как следует из указанной нормы, в общем случае согласие кредитора на исполнение обязательства третьим лицом не требуется. При этом кредитор обязан принять исполнение. При отказе кредитора принять исполнение обязательства таким способом кредитор будет считаться просрочившим и нести ответственность в виде возмещения причиненных просрочкой убытков (ст. 406 ГК РФ).

Действующее законодательство не обязывает должника уведомлять кредитора об исполнении обязательства третьим лицом. В силу закона кредитор также не обязан уведомлять при обращении к нему напрямую третьего лица с целью погасить задолженность должника, но обычаями делового оборота это рекомендуется.

При возложении исполнения на третье лицо должник не выбывает из правоотношения, в отличие от перевода долга, результатом которого является замена должника (ст. 391, глава 24 «Перемена лиц в обязательстве» ГК РФ). При переводе долга обязанность переходит к новому должнику. Перевод должником своего долга на другое лицо допускается лишь с согласия кредитора.

Из приведенных норм ГК РФ следует, что в рассматриваемом случае покупатель, за которого третьим лицом уплачен аванс по договору поставки, не выбывает из правоотношения, возникшего при заключении договора поставки.

В соответствии с абз. 2 п. 1 ст. 168 НК РФ в случае получения налогоплательщиком сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории Российской Федерации, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную в порядке, установленном п. 4 ст. 164 НК РФ.

Согласно п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Обязательные реквизиты счета-фактуры, выставляемого при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав перечислены в п. 5.1 ст. 169 НК РФ. В таком счете-фактуре должны быть указаны, в частности:

— наименование, адрес и идентификационные номера налогоплательщика и покупателя (пп. 2 п. 5.1 ст. 169 НК РФ);

— сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок (пп. 7 п. 5.1 ст. 169 НК РФ).

Из правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила), следует, что соответствующие реквизиты счета-фактуры заполняются исходя из информации о покупателе (пп.пп. «и», «к», «л» п. 1 Правил).

Учитывая вышесказанное, счет-фактура при получении от третьего лица оплаты, частичной оплаты в счет предстоящих поставок товаров должен быть выставлен на покупателя по договору поставки. Сам по себе факт, что оплату за покупателя осуществило третье лицо, не свидетельствует о смене лиц в обязательстве.

По вопросу необходимости составления в данном случае акта сверки взаиморасчетов с покупателем и третьим лицом, оплатившем за покупателя аванс по договору поставки, сообщаем следующее.

В общем случае составление актов сверки с контрагентами не носит обязательный характер — на законодательном уровне такая обязанность не установлена.

Составление акта сверки взаиморасчетов можно отнести к обычаю делового оборота. Это сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не предусмотренное законодательством (ст. 5 ГК РФ).

Кроме того, акт сверки не является первичным документом, он помогает выявлению ошибок в расчетах с контрагентами, то есть его составление носит не обязательный, а скорее вспомогательный характер (письмо ФНС России от 06.12.2010 N ШС-37-3/16955, постановление ФАС Уральского округа от 10.11.2009 N Ф09-8688/09-С3).

Таким образом, поставщик не обязан составлять акты сверки взаиморасчетов. Вместе с тем во избежание ошибок в расчетах с контрагентами поставщику целесообразно провести сверку взаиморасчетов как с покупателем, так и с третьим лицом, оформив акты сверки (в произвольной форме).

Обратите внимание, что расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н). Иными словами, в акте сверки организация указывает именно те данные, которые отражены ею в бухгалтерском учете на основании имеющихся первичных документов.

В акте сверки с покупателем при отражении суммы оплаченного аванса следует указать номер и дату платежного документа организации, уплатившей за покупателя аванс, с указанием ее наименования. Полагаем, что не будет лишним также сделать ссылку на письмо (уведомление) этой организации.

В акте сверки с третьим лицом (организацией, уплатившей аванс за покупателя) следует указать номер и дату его платежного документа, можно сделать ссылку на реквизиты письма (уведомления), а также следует указать, что в данном случае имела место оплата за организацию-покупателя (привести наименование этой организации-покупателя) и что стороны не имеют претензий друг к другу.

Также представляется целесообразным иметь в наличии документы, подтверждающие оплату за покупателя аванса третьим лицом, одним из которых может являться, в частности, письмо от покупателя с просьбой зачесть полученные на расчетный счет поставщиком денежные средства третьего лица в счет погашения долга покупателя (смотрите также постановление ФАС Центрального округа от 15.04.2010 N Ф10-145/09 по делу N А08-4001/2008-12-5).

В рассматриваемой ситуации в связи с отсутствием уведомления покупателя, подтверждением волеизъявления третьего лица по оплате задолженности покупателя являются те факты, что оно направило в адрес поставщика соответствующее уведомление, а в назначении платежа в платежных документах имеется ссылка на счет, выставленный поставщиком в адрес покупателя (смотрите также постановление ФАС Уральского округа от 22.07.2011 N Ф09-3921/11 по делу N А76-19878/2010) (www.garant.ru)

lawedication.com

Предварительная оплата поступила от третьего лица

Источник: журнал «Главбух»

Допустим, у вашей компании есть договор, согласно которому покупатель должен перечислить вам аванс. Но вот только по факту сумма предварительной оплаты на ваш расчетный счет поступила не от контрагента, а от третьего лица.

Действительно, Гражданский кодекс РФ позволяет должнику переложить уплату денег на кого-то другого. И согласия вашей компании, как кредитора на это, как правило, не требуется. Если только в договоре не установлены другие условия. Это закреплено в пункте 1 статьи 313 того же кодекса.

При этом в платежном поручении должно быть зафиксировано, что деньги третье лицо перечислило по просьбе вашего контрагента в счет предварительной оплаты по договору поставки. Желательно также получить письмо покупателя, в котором он уведомил вас, что свои обязанности по уплате аванса поручил выполнить другой компании.

Как вам правильно учесть поступившую сумму? Так вот, несмотря на то, что эти деньги перечислил не ваш контрагент, а третье лицо, вам все равно нужно считать их предварительной оплатой по договору поставки. Так что рассчитайте с этой суммы НДС. И выпишите счет-фактуру. В этом документе приведите реквизиты платежного поручения. Но будьте внимательны: в строке 6 надо указать наименование вашего покупателя, а не той компании, которая перечислила вам предоплату.

Сумму авансового НДС вы, как обычно, примете к вычету после того, как отгрузите покупателю товар (п. 8 ст. 171, п. 6 ст. 172 Налогового кодекса РФ).

При расчете налога на прибыль предоплату в доходы вы не включайте (подп. 1 п. 1 ст. 251 кодекса). А в бухучете сделайте следующие проводки: ДЕБЕТ 51 КРЕДИТ 62 субсчет «Расчеты по полученным авансам» — поступила предоплата от третьей компании;

ДЕБЕТ 76 субсчет «Расчеты по НДС с полученных авансов»КРЕДИТ 68 субсчет «Расчеты по НДС» — начислен НДС с предоплаты;

ДЕБЕТ 62 субсчет «Расчеты за реализованные товары» КРЕДИТ 90 субсчет «Выручка» — признана выручка от реализации;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «Расчеты по НДС» — начислен НДС с выручки от реализации;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 76 субсчет «Расчеты по НДС с полученных авансов» — принят к вычету НДС с предоплаты;

ДЕБЕТ 62 субсчет «Расчеты по полученным авансам» КРЕДИТ 62 субсчет «Расчеты за реализованные товары» — зачтена предоплата в счет поставки товаров.

otchetonline.ru