Как в 1с восстановить ндс ранее принятый к вычету

Восстановление НДС при изменении назначения приобретенных ТМЦ в «1С:Бухгалтерии 8» ред. 3.0

25.07.2014

Содержание

Организация может приобретать товарно-материальные ценности (ТМЦ) для использования в производстве и/или продаже продукции, товаров, работ, услуг, реализация которых облагается и не облагается НДС.

При этом не исключены ситуации, когда до момента реализации товаров или списания материалов могут произойти изменения в хозяйственной деятельности организации и, как следствие, в планах дальнейшего использования ТМЦ.

Если товары (работы, услуги), имущественные права были приобретены для осуществления облагаемых НДС операций, приняты к учету на основании соответствующих первичных документов, и имелся в наличии счет-фактура, то покупатель мог реализовать свое право на заявление налогового вычета по НДС.

Если в дальнейшем происходит изменение назначения приобретенных товаров (работ, услуг), имущественных прав, то принятые к вычету суммы НДС должны быть восстановлены.

Пункт 3 статьи 170 НК РФ обязывает производить восстановление в случаях:

- передачи имущества, НМА, имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ, вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов, а также передачи недвижимого имущества на пополнение целевого капитала некоммерческой организации;

- дальнейшего использования таких товаров (работ, услуг), в том числе основных средств (ОС) и нематериальных активов (НМА), и имущественных прав для осуществления операций, указанных в пункте 2 статьи 170 НК РФ (например, для операций по производству и (или) реализации товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения) и др.);

- дальнейшего использования товаров (работ, услуг), в том числе ОС и НМА для осуществления операций по реализации товаров (работ, услуг), предусмотренных пунктом 1 статьи 164 НК РФ (в том числе, на экспорт);

- получения налогоплательщиком в соответствии с законодательством РФ субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию РФ.

Кроме этого, на практике налоговые органы нередко настаивают на восстановлении НДС и в других, прямо не поименованных в НК РФ случаях, например, при списании (выбытии) ОС и ТМЦ в результате хищения, порчи, недостачи, потери и т. д.

Размер и порядок учета восстановленных сумм налога зависит от оснований восстановления:

1. Если имущество, НМА и имущественные права передаются в качестве вклада, то восстановленные суммы НДС указываются в документах на передачу и подлежат вычету у принимающей стороны. При этом восстанавливаются суммы налога в размере, ранее принятом к вычету, а в отношении ОС и НМА - в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

2. При дальнейшем использовании товаров (работ, услуг), имущественных прав для не облагаемых НДС операций суммы налога восстанавливаются в размере, ранее принятом к вычету, а в отношении ОС и НМА - в размере суммы, пропорциональной остаточной (балансовой) стоимости.

При этом восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ, а сама операция по восстановлению производится в том налоговом периоде, в котором приобретения были переданы или начинают использоваться для осуществления необлагаемых операций. Исключение составляет переход на специальные налоговые режимы (УСН и ЕНВД), когда налог восстанавливается в налоговом периоде, предшествующем переходу.

3. При использовании приобретений для операций, по которым применяется ставка 0 процентов, налог восстанавливается в налоговом периоде, в котором осуществляется отгрузка товаров (выполнение работ, оказание услуг) и в размере, ранее принятом к вычету. А восстановленные суммы НДС подлежат вычету в налоговом периоде, на который приходится момент определения налоговой базы по реализации с учетом особенностей, установленных для таких операций статьей 167 НК РФ.

4. При предоставлении субсидий из федерального бюджета восстановление производится в налоговом периоде получения субсидий и в размере, ранее принятом к вычету. При этом восстановленный налог учитывается в составе прочих расходов в соответствии со статьей 264 НК РФ.

Специальный порядок восстановления предусмотрен в отношении объектов недвижимости (п. 6 ст. 171 НК РФ).

Раздельному учету НДС по приобретенным основным средствам и нематериальным активам будет посвящена следующая статья.

Важно отметить, что при изменении назначения приобретенных товаров (работ, услуг), имущественных прав, требование о восстановлении, регламентированное пунктом 3 статьи 170 НК РФ, относится к тем суммам налога, которые уже были приняты к налоговому вычету, т. е. отражены в представленной в налоговый орган налоговой декларации по НДС.

Поэтому если приобретение товаров (работ, услуг), имущественных прав и изменение их назначения происходят в рамках одного налогового периода, т. е. еще до реализации налогоплательщиком своего права на вычет, то покупатель вправе просто скорректировать порядок учета входного НДС.

Отражение изменения назначения использования ТМЦ при котором товары, изначально приобретенные для осуществления облагаемых НДС операций, начинают использоваться в необлагаемой деятельности, в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере (вся последовательность действий и все рисунки выполнены в новом интерфейсе «Такси»).

Организация ЗАО «ТФ-Мега» осуществляет торговлю бытовой техникой и запасными частями к ней в рамках общей системы налогообложения (ОСНО).

20 февраля 2014 года ЗАО «ТФ-Мега» приобрело у ООО «Дельта» для дальнейшей реализации 50 шт. нагревательных элементов для стиральных машин (ТЭНов).

Часть приобретенных для продажи ТЭНов была передана для осуществления гарантийного ремонта стиральных машин: 2 шт. - 17 марта 2014 года и 3 шт. - 8 апреля 2014 года.

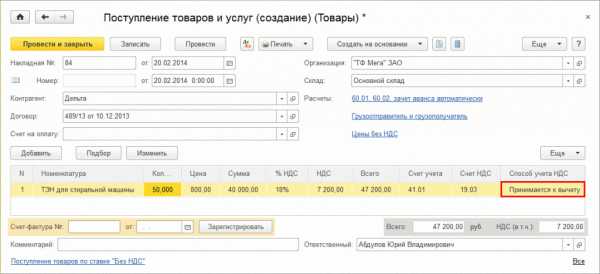

В нашем примере приобретенные товары предназначены для торговли в рамках ОСНО, поэтому в поле Способ учета НДС указывается значение Принимается к вычету (рис. 1).

Рис. 1. Поступление ТМЦ для облагаемой НДС деятельности

После проведения документа будут сформированы бухгалтерские проводки:

Дебет 41.01 Кредит 60.01 - на стоимость приобретенных ТЭНов без НДС; Дебет 19.03 Кредит 60.01 - на сумму НДС, предъявленного продавцом по приобретенным ТЭНам, при этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, - «Принимается к вычету». Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком НУ.

В регистр накопления НДС предъявленный вводится запись (рис. 2) с видом движения Приход и событием Предъявлен НДС Поставщиком на сумму входного НДС по приобретенным 50 шт. ТЭНов.

Рис. 2. Регистр накопления «НДС предъявленный»

Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС (рис. 3). Запись производится для возможности использования данных о приобретенных товарах в случае изменения их целевого назначения.

Рис. 3. Регистр накопления «Раздельный учет НДС»

Для регистрации полученного счета-фактуры в программе необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля и нажать кнопку Зарегистрировать.

В результате проведения документа Счет-фактура полученный на поступление будет внесена запись в регистр сведений Журнал учета счетов-фактур, а поступивший счет-фактура по приобретенным ТЭНам будет зарегистрирован в части 2 журнала учета полученных и выставленных счетов-фактур (раздел Отчеты - кнопка панели действий Журнал счетов-фактур).

Если ТЭНы, приобретенные изначально для оптовой торговли, передаются для проведения гарантийного ремонта, т. е. для осуществления операции, освобождаемой от налогообложения в соответствии с подпунктом 13 пункта 2 статьи 149 НК РФ, то изменяется порядок учета и входного НДС.

Согласно подпункту 2 пункта 3 статьи 170 НК РФ в случае дальнейшего использования товаров для осуществления освобождаемых от налогообложения операций суммы входного НДС, ранее принятые к вычету, должны быть восстановлены.

При этом, как мы уже говорили выше, согласно нормам налогового законодательства:

- восстановление суммы входного НДС производится в том налоговом периоде, в котором ТМЦ передаются или начинают использоваться в необлагаемой деятельности;

- по товарам (материалам) налог восстанавливается в том размере, в котором он ранее был принят к вычету;

- восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ.

Применяя данные положения, следует обратить внимание, что требование о восстановлении относится к той сумме входного НДС, которая была принята к налоговому вычету. Пока соответствующая сумма предъявленного НДС не отражена в Книге покупок и в соответствующем разделе Налоговой декларации по НДС, она не является принятой к вычету.

Поэтому при изменении назначения приобретенных товаров с облагаемой НДС деятельности на необлагаемую в рамках одного налогового периода, т. е. до фактического заявления налогового вычета на основании соответствующей Налоговой декларации по НДС, возможно проведение корректировки способа учета НДС с Принимается к вычету на Учитывается в стоимости.

Изменение способа учета НДС можно произвести при передаче ТЭНов для гарантийного ремонта.

Передача приобретенных для реализации ТЭНов для осуществления гарантийного ремонта в программе «1С:Бухгалтерия 8» редакции 3.0 может быть отражена с помощью документа Перемещение товаров, доступного из раздела Склад по гиперссылке на панели навигации Перемещение товаров.

При заполнении табличной части документа Перемещение товаров в графе Способ учета НДС получ. указывается новое значение - Учитывается в стоимости, которое соответствует порядку учета входного НДС по запасным частям и материалам, приобретаемым для гарантийного ремонта (рис. 4).

Рис. 4. Перемещение товаров с изменением назначения

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

Дебет 10.05 Кредит 41.01 - на стоимость передаваемых ТЭНов без НДС; Дебет 19.03 с третьим субконто Учитывается в стоимости Кредит 19.03 с третьим субконто Принимается к вычету - на сумму входного НДС, относящегося к переданным для гарантийного ремонта ТЭНам; Дебет 10.05 Кредит 19.03 с третьим субконто Учитывается в стоимости - на сумму НДС, включенного в стоимость ТЭНов, переданных для гарантийного ремонта. В регистр НДС предъявленный вводится запись с видом движения Расход и событием НДС включен в стоимость на сумму НДС, относящуюся к 2 штукам ТЭНов, передаваемым для гарантийного ремонта.

Одновременно в регистр Раздельный учет НДС вводятся две записи:

- с видом движения Расход в отношении способа учета НДС Принимается к вычету;

- с видом движения Приход и способом учета НДС Учитывается в стоимости на сумму НДС, относящуюся к 2 штукам ТЭНов, передаваемым для гарантийного ремонта.

Регистрация полученного счета-фактуры в Книге покупок для заявления налогового вычета по приобретенным для реализации ТЭНам производится документом Формирование записей книги покупок, который доступен из раздела Операции через журнал документов панели навигации Регламентные операции НДС.

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 19.03 с третьим субконто Принимается к вычету - на сумму НДС, подлежащую вычету по приобретенным для облагаемой реализации ТЭНам в количестве 48 шт., т. е. уже с учетом передачи 2 штук ТЭНов для осуществления не облагаемой НДС деятельности. В регистр накопления НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход и событием Предъявлен НДС к вычету, а в регистр накопления НДС Покупки вводится запись для Книги покупок, отражающая принятие НДС к вычету (рис. 5).

Рис. 5. Запись регистра «НДС покупки»

На основании записи регистра НДС Покупки заполняется Книга покупок (раздел Отчеты - кнопка панели действий Книга покупок).

Если входной НДС по приобретенным товарам был принят к налоговому вычету в одном налоговом периоде (отражен в Книге покупок и в разделе 3 Налоговой декларации по НДС), а изменение назначения способа учета НДС приобретенных товаров произошло в последующих налоговых периодах, то, как уже отмечалось ранее, необходимо произвести восстановление НДС.

Восстановление ранее принятого к вычету налога в программе производится автоматически при передаче ТЭНов для гарантийного ремонта с помощью документа Перемещение товаров (раздел Склад - гиперссылка на панели навигации Перемещение товаров).

Для проведения восстановления НДС при заполнении табличной части документа Перемещение товаров в графе Способ учета НДС получ. нужно указать новое значение способа учета НДС - Учитывается в стоимости, которое соответствует порядку учета входного НДС по запасным частям и материалам, приобретаемым для гарантийного ремонта.

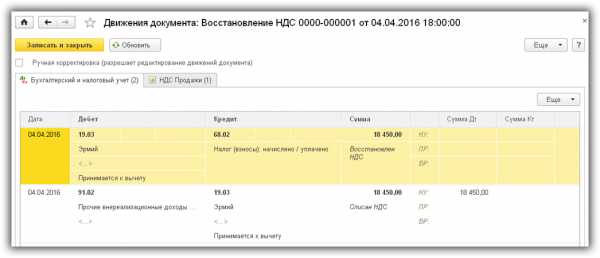

Если при заполнении документа Перемещение товаров оставить прежний способ учета НДС - Принимается к вычету, то восстановить НДС необходимо с помощью регламентного документа Восстановление НДС, доступного из раздела Операции по гиперссылке на панели навигации Регламентные операции НДС.

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

Дебет 10.05 Кредит 41.01 - на стоимость передаваемых ТЭНов без НДС; Дебет 19.03 с третьим субконто Принимается к вычету Кредит 68.02 - на сумму восстановленного НДС; Дебет 19.03 с третьим субконто Учитывается в стоимости Кредит 19.03 с третьим субконто Принимается к вычету- на сумму НДС, предъявленную продавцом в отношении передаваемого для гарантийного ремонта количества ТЭНов; Дебет 91.02 Кредит 19.03 с третьим субконто Учитывается в стоимости - на сумму восстановленного НДС, учитываемого в составе прочих расходов в соответствии со ст. 264 НК РФ.

В регистр НДС предъявленный вводятся две записи:

- сторнировочная запись с видом движения Расход с событием Восстановлен НДС;

- запись с видом движения Расход с событием НДС включен в стоимость на сумму НДС, относящуюся к ТЭНам, переданным для гарантийного ремонта.

В регистр Раздельный учет НДС одновременно вводятся две записи:

- с видом движения Расход в отношении способа учета НДС Принимается к вычету;

- с видом движения Приход и способом учета НДС Восстановлен (учитывается в стоимости) на сумму НДС по 3 штукам ТЭНов, переданным для гарантийного ремонта.

В регистр НДС Продажи вводится запись с событием Восстановление НДС (рис.6).

Рис. 6. Запись регистра «НДС продажи»

На основании записи регистра НДС Продажи заполняется Книга продаж, доступ к которой осуществляется из раздела Отчеты по кнопке на панели действий Книга продаж.

Восстановленная сумма налога отражается в строке 090 раздела 3 Налоговой декларации по НДС за II квартал 2014 года.

Зарегистрировать изменение назначения деталей, которые начинают использоваться в деятельности, освобожденной от налогообложения НДС, можно и с помощью документа Требование-накладная, который оформляется в момент передачи ТЭНов для выполнения работ по гарантийному ремонту стиральных машин.

В прошлом номере журнала «БУХ.1С» (см. № 6 (июнь), стр. 16) мы подробно рассматривали все возможные варианты изменения способа учета НДС для товаров и материалов.

Однако, в отличие от ситуации, когда заявляется налоговый вычет входного НДС при прекращении деятельности в рамках ЕНВД, для восстановления НДС нет предпочтения для применения какого-то из вариантов изменения способа учета НДС.

Темы: НДС, восстановление НДС Рубрика: 1С:Бухгалтерия 8, Налог на добавленную стоимость (НДС) Написать комментарий buh.ru

Как восстановить НДС в 1С 8.3 Бухгалтерия 3.0

В программе 1С 8.3 Бухгалтерия 3.0 имеется два варианта восстановления НДС.

-

Восстановление НДС, который оплатили ранее. В этом случае осуществляется возврат суммы НДС на счет организации-плательщика.

-

Восстановление, когда организация – плательщик должна уплатить налог, который бюджет предъявил к возмещению.

Оба варианта имеют один термин, но значение противоположное. Увидеть разницу можно по анализу НДС с авансов, когда получаем и когда перечисляем. При получении аванса от контрагента возникают обязательства по оплате НДС с перечисленной суммы. Также и с продажи товара по реализации возникает обязанность оплаты НДС. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению (восстановление). При перечислении авансового платежа поставщику также имеется возможность возмещения НДС с указанной суммы, на этом основании уменьшается общая сумма налога. Впоследствии, после того как товар получили, нужно будет перечислить НДС в бюджет (чтобы не повторилось возмещение). Предлагаем подробно разобрать, как происходит восстановление НДС с поступившего авансового платежа, который перечислил контрагент-покупатель.

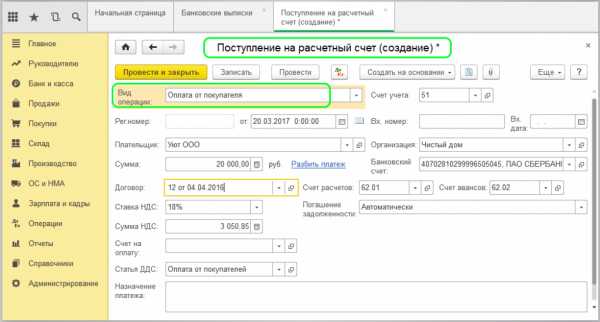

Программа самостоятельно распознает поступивший платеж как авансовый и сформирует необходимые проводки:

Обратите внимание, что проводки по учету НДС создает документ «Счет-фактура». Сформировать его можно либо при поступлении аванса на р/с, либо посредством специальной обработки в конце учетного периода (месяца).

Создадим счет-фактура выданный на основании поступления на расчетный счет:

Проверим проводки:

При создании документа «Реализация», аванс должен автоматически сформироваться. Проверить можно по проводкам реализации:

Сам документ «Счет-фактура», созданный по реализации, никаких проводок не создает, но отражает движение НДС по другим важным регистрам бухгалтерского учета.

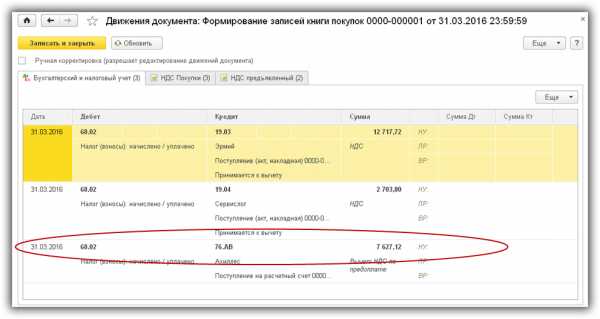

Процесс восстановления НДС отражается через документ «Формирование записей книги покупок»:

При этом заполнение закладки «Полученные авансы» в 1С происходит в автоматическом режиме. Здесь отражаются все суммы по поступившим авансовым платежам, которые можно предъявить к восстановлению НДС:

Проверяем проводки:

Отследить итоги по регламентным операциям учета НДС можно через формирование отчетов «Книга продаж» и «Книга покупок»:

Если зайти в отчет «Книга продаж», то по одному контрагенту-покупателю будет отражение двух записей за учетный период (месяц) по поступившему авансу и созданной реализации:

Если просмотреть отчет «Книга покупок», то этот же контрагент будет здесь фигурировать, а запись по нему будет компенсировать авансовый платеж в книге продаж.

Одна и та же сумма будет отражаться во всех записях. Из этого следует, что оплата НДС в бюджет будет одноразовая. Через формирование отчета «Оборотно-сальдовая ведомость» можно проверить закрытие счета 76. АВ (НДС по авансам и предоплатам):

С авансовых платежей поставщиков восстановление НДС в программе 1С 8.3 происходит аналогичным образом. В данном случае должны быть сформированы документы в порядке:

-

Списание с расчетного счета.

-

Счет-фактура на аванс, полученный от поставщика.

-

Приходная накладная.

-

Счет-фактура по накладной.

Отличием от предыдущего варианта является только то, что восстановление НДС происходит по документу «Формирование записей книги продаж».

В документе «Книга покупок» отразятся записи об авансовом платеже и поступлении:

А в «Книге продаж» отобразится запись о восстановлении НДС:

НДС с авансовых платежей поставщикам учитывается по счету 76.ВА (НДС по авансам и предоплатам выданным), движение по которому можно просмотреть в оборотно-сальдовой ведомости:

Еще несколько нюансов, когда НДС можно восстановить:

-

При продаже продукции в розницу (без НДС), предназначенной для реализации со ставкой 18%. В данном случае необходимо восстановить (вернуть в бюджет) НДС по материалу, который используется в производстве.

-

При признании налоговой инспекцией недействительным или утерянным документ «Счет-фактура» поставщика.

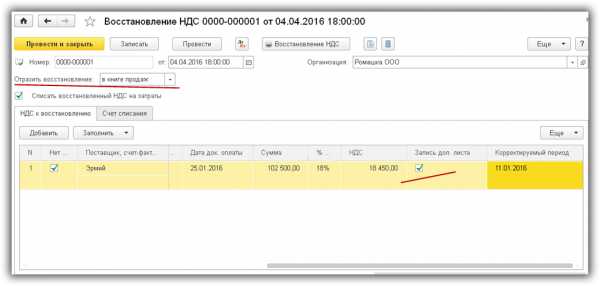

Также бывают обратные ситуации, когда организация может восстановить уплаченный ранее НДС. Для отражения в программе 1С имеется типовой документ «Восстановление НДС»:

Данный документ, по сути, является корректирующим для книги покупок и книги продаж, в зависимости от назначения восстановления НДС. К примеру, сумму восстановленного НДС можно списать на счет затрат:

В этом случае восстановленный НДС будет отражаться в документе «Книга продаж» записью на дополнительном листе.

scloud.ru

Восстановление НДС в 1С

Программа 1С: Бухгалтерия предусматривает возможности восстановления НДС, при этом воспользоваться можно двумя схемами, представленными на изображении ниже.

При первой схеме предусматривается возврат сумм, ранее уплаченных организацией по данному виду налога. Вторая схема предусматривает оплату налога, для которого ранее выставлялось требование возмещения. Несмотря на то, что термин для обеих схем идентичный, суть операций оказывается противоположной. Особенно заметна разница при применении НДС к полученным или выданным авансам.

При получении от покупателя аванса требуется провести оплату НДС с полученной суммы. Заплатить налог требуется и после того, как товар будет реализован. С учетом недопустимости двукратной уплаты одного и того же налога, с первой операции можно потребовать возмещения выплаченной суммы.

Если же мы выдаем аванс поставщику, ситуация оказывается противоположной. Имеется законное право подать на возмещение НДС для снижения общего объема налоговых платежей, но после того, как товар будет получен, потребуется возвращать бюджету компенсированную ранее сумму.

В обоих случаях проводимые процессы полностью переведены в 1С на «автомат».

Первый вариант восстановления в 1С

Необходимо рассмотреть ситуацию, при которой организация получает аванс от покупателя

Система самостоятельно относит полученные средств к категории «аванс» и совершает формирование соответствующих бухгалтерских проводок.

Проводка на счет учета НДС инициирует создание счета-фактуры на аванс. При этом счет-фактура может быть по желанию сформирован в момент зачисления денежных средств или по итогам отчетного месяца.

После реализации товара полученный аванс сторнируется

Счет-фактура на реализацию не предусматривает формирования каких-либо проводок, но ее данные применяются для внесения в регистры, необходимые для работы с НДС.

Восстановление НДС осуществляется через документ «Формирование записей книги покупок»

Все данные в закладке «Полученные авансы» системой заполняются в автоматическом режиме, включая все сведения по НДС, начисленным по ранее полученным авансам.

Итоговые результаты работ отражены в «Книге продаж» и «Книге покупок»

Например, в книгу продаж по компании «Ахиллес» внесена пара записей. Первая на получение авансового платежа, а вторая на проведение реализации товара.

По данному контрагенту имеется запись и в «Книге покупок». Она выступает компенсирующей для авансового поступления, отраженного в «Книге продаж». При этом несложно заметить, что каждая из сделанных записей предусматривает сумму в 7627,12 рубля.

Несмотря на наличие трех записей, оплата налога в бюджет будет проведена только однажды.

Также необходимо проверить закрытие счета 76. Он закрыт.

Восстановление НДС с авансов поставщиков

Полностью идентичным является и порядок выполнения работ при восстановлении НДС, начисляемого на авансы поставщикам. При этом потребуется:

- Списать средства с расчетного счета;

- Получить на них счет-фактуру;

- Оформить приходную накладную;

- Создать счет-фактуру поставщика.

В данном случае процесс восстановления осуществляется в документе «Формирование записей книги продаж»

Соответственно в «Книге покупок» будет отражена пара записей, одна из которых по факту выдачи аванса, а вторая получения товара.

В «Книге продаж» также появится одна запись, отражающая процесс восстановления НДС.

Учет НДС по авансам, выдаваемым в адрес поставщиков, осуществляется по статье 76АВ. Сальдо по счету нуждается в проверке.

При работе с НДС возможны разнообразные нюансы. Например, расчеты изначально велись по стандартной ставке налога в 18%, но в результате продукция была реализована в розницу со ставкой НДС 0%. В такой ситуации потребуется вернуть деньги в бюджет. Придется заплатить налог и в ситуациях, когда в Налоговой службе по каким-то причинам признают выданную счет-фактуру недействительной. Имеется и масса других случаев, когда предприятие обладает законными правами требования возврата ранее уплаченного НДС.

В программе 1С для подобных ситуаций разработан универсальный документ

С его помощью возможно внесение корректировок в любую из двух указанных книг. В рассмотренном примере происходит списание на затраты.

В данном случае величина восстановленного НДС отражается по «Книге продаж», но проходит как запись дополнительного листа.

usersv81c.ru

Порядок восстановления НДС, ранее принятого к вычету

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться Восстановление ранее принятого к вычету НДС нужно делать в нескольких ситуациях, которые на практике не всегда оказываются однозначными. Рассмотрим их применительно к нововведениям 2015 года.

Новое в отношении восстановления налога

Возможные ситуации восстановления НДС

Что обязательно при восстановлении?

Восстановление при полном изменении условий налогообложения

Восстановление при частичном изменении условий налогообложения

Восстановление при применении ставки 0%

Особенности восстановления по отдельным действиям

Распространенные вопросы по восстановлению налога

Новое в отношении восстановления налога

Законом «Об изменениях в Налоговом кодексе» от 24.11.2014 № 366-ФЗ с 2015 года в НК РФ внесен ряд новшеств:

- Для использующих освобождение по ст. 145 НК РФ не с начала квартала в п. 8 ст. 145 НК РФ дополнительно установлен еще один период для восстановления — тот, когда начали применять освобождение.

- В подп. 2 п. 3 ст. 170 НК РФ в список глав, отведенных спецрежимам, добавлена гл. 26.5, что закрепило фактически и так имевшую место (письмо Минфина РФ от 12.05.2014 № 03-07-14/22144) необходимость восстановления налога для ИП, переходящего на ПСН, перед началом работы на этом режиме.

- Исключен подп. 5 п. 3 ст. 170 НК РФ, обязывавший восстанавливать налог по товарам, работам, услугам, ОС, НМА, учтенный в вычетах до начала применения ставки 0%. Нововведение не отменило обязанности по восстановлению налога в отношении расходов, относящихся к этой деятельности (письма Минфина РФ от 27.02.2015 № 03-07-08/10143, от 13.02.2015 № 03-07-08/6693).

- Правила восстановления налога по недвижимости, если начинается ее использование в деятельности, не облагаемой налогом, исключены из п. 6 ст. 171 НК РФ и перенесены в новую ст. 171.1 НК РФ. Принципиальных изменений в них не сделано, за исключением того, что они распространены на суда (морские, речные и воздушные).

Возможные ситуации восстановления НДС

Восстановление налога становится необходимым при смене условий обложения, касающегося либо всей деятельности плательщика, либо ее части:

- освобождение от налога (п. 8 ст. 145, п. 8 ст. 145.1 НК РФ) — при этом льготируется вся деятельность;

- изменение режима (подп. 2 п. 3 ст. 170 НК РФ) — возможно совмещение налогооблагаемой и освобождаемой от налога деятельности;

- появление необлагаемых операций (подп. 2 п. 3 ст. 170 НК РФ) — возможно совмещение налогооблагаемой и необлагаемой деятельности;

- появление деятельности со ставкой 0% (п. 9 ст. 167, п. 3 ст. 172 НК РФ) — может иметь место совмещение деятельности, облагаемой налогом по различным ставкам.

Кроме того, восстановление необходимо при выполнении ряда действий:

- вклад имущества в уставный капитал (УК) (подп. 1 п. 3 ст. 170 НК РФ);

- перемена ситуации по выданным авансам (подп. 3 п. 3 ст. 170 НК РФ);

- снижение стоимости приобретения, осуществленного ранее (подп. 4 п. 3 ст. 170 НК РФ);

- поступление компенсации по понесенным затратам (подп. 6 п. 3 ст. 170 НК РФ).

Что обязательно при восстановлении?

Прежде всего, необходимо установить величину восстанавливаемого налога и перечень документов.

Не может идти речь о восстановлении налога:

- если он не был принят к вычету (письмо Минфина РФ от 16.02.2012 № 03-07-11/47);

- по расходам, которые до возникновения ситуации восстановления уже включены в затраты, относящиеся к облагаемым операциям (письмо Минфина РФ от 08.10.2015 № 03-07-11/57730).

Восстанавливаемый налог нужно занести в книгу продаж. Это делают путем регистрации в ней необходимой суммы со ссылкой на данные:

- счета-фактуры — основного, на основании которого в свое время сделали вычет, или корректировочного (п. 14 раздела 2 приложения 5 к постановлению Правительства РФ от 26.12.2011 № 1137); вместо корректировочного счета-фактуры может быть внесен исходный документ расчета, фиксирующий снижение стоимости (подп. 4 п. 3 ст. 170 НК РФ);

- бухгалтерской справки, если счета-фактуры нет (письмо Минфина РФ от 02.08.2011 № 03-07-11/208).

Если операция восстановления связана с частичным изменением условий налогообложения, предполагающим последующее их совмещение, то в дальнейшем понадобится:

- организация раздельного учета затрат, относящихся к совмещаемым условиям налогообложения (п. 1 ст. 153, п. 4 ст. 170, п. 3 ст. 172 НК РФ). Исключение возможно для ситуаций, когда затраты по необлагаемой деятельности не превышают 5% в общей величине затрат (п. 4 ст. 170 НК РФ);

- регулярное распределение расчетным путем налога, который невозможно прямо соотнести с конкретной деятельностью (п. 1 ст. 153, п. 4 и п. 4.1 ст. 170 НК РФ);

- принятие в вычеты только той части налога, которая соответствует налогооблагаемой деятельности (с учетом расхождения в сроках принятия к вычету при обложении по разным ставкам), а в отношении необлагаемой — включение его в стоимость приобретений (п. 4 ст. 170 НК РФ) или в затраты (п. 5, 7, 9 ст. 171.1 НК РФ).

О том, как организовать раздельный учет, читайте в статье «Как ведется раздельный учет по НДС (принципы и методика)?».

Восстановление при полном изменении условий налогообложения

Здесь речь пойдет о следующих ситуациях:

- освобождение по ст. 145 и 145.1 НК РФ;

- полный переход на спецрежим — УСН, ЕНВД или ПСН; при переходе на ЕСХН восстанавливать налог не нужно (подп. 2 п. 3 ст. 170 НК РФ);

- переход к ведению только необлагаемой деятельности (освобождаемой от налога, не признаваемой объектом обложения или выполняемой вне РФ).

Период, предназначенный для осуществления восстановления, может различаться:

- в квартале, предшествующем началу работы в новых условиях, восстановление делают в случае перехода на спецрежим, при освобождении по ст. 145 (если его применяют с начала квартала) и ст. 145.1 НК РФ;

- в квартале начала работы в новых условиях восстановление осуществляют при переходе к необлагаемым операциям и при освобождении по ст. 145 НК РФ, если освобождение начинает действовать не с первого месяца квартала.

Восстановление во всех этих ситуациях будет происходить в одинаковом порядке:

- восстанавливают в полном объеме весь налог, относящийся к тем расходам, которые будут формировать затраты уже при новой системе налогообложения;

- сумму налога, относящегося к ОС и НМА, высчитывают в пропорции к их остаточной стоимости (подп. 2 п. 3 ст. 170 НК РФ);

- используют особые правила восстановления для недвижимости (ст. 171.1 НК РФ), которая на дату перехода к новому режиму амортизирована на неполную стоимость или используется плательщиком меньше 15 лет.

Недвижимостью следует считать также затраты на СМР и приобретение судов (морских, речных и воздушных). Восстановление такого НДС делают по 1/10 его полной суммы, относящейся к объекту, на протяжении 10 лет, отсчитываемых с года начала амортизации (п. 4 ст. 171.1 НК РФ). Полную сумму налога формирует не только НДС поставщиков, но и налог, предъявлявшийся к вычету по СМР, осуществленным хозспособом. Если применение объекта в необлагаемой деятельности начато позже года начала амортизации, то реальный период восстановления составит меньше 10 лет. Восстанавливать расчетную сумму нужно в последнем квартале каждого года. В случае проведения реконструкции величину восстанавливаемого налога и срок восстановления корректируют с учетом особенностей, содержащихся в п. 6 и 8 ст. 171.1 НК РФ.

Восстановленную сумму учитывают как расход в расчете налога на прибыль или спецналога УСН (подп. 2 п. 3 ст. 170, п. 5, п. 7, п. 9 ст. 171.1 НК РФ). Текущий НДС, поступающий уже в процессе применения нового режима, включают в стоимость приобретений (п. 4 ст. 170 НК РФ).

Восстановление при частичном изменении условий налогообложения

Оно происходит в следующих случаях:

- частичный переход на спецрежим (т. е. совмещение ОСНО с ЕНВД или ПСН);

- переход к совмещению облагаемой и необлагаемой налогом деятельности.

Восстановление при этом делают в периоде начала совмещения (подп. 2 п. 3 ст. 170 НК РФ).

Последовательность восстановления будет следующей:

- В полном объеме восстанавливают налог, относящийся к прямым расходам, которые в дальнейшем сформируют затраты по деятельности с льготным режимом обложения. В том числе определяют налог, приходящийся на остаточную стоимость ОС и НМА (подп. 2 п. 3 ст. 170 НК РФ), которые будут использовать только в этой деятельности.

- По расходам, которые нельзя отнести однозначно к облагаемой или необлагаемой деятельности, потребуется осуществить распределение налога в порядке, зафиксированном в п. 4 ст. 170 НК РФ. Для ОС и НМА, которые будут применять в обоих видах деятельности, сначала нужно рассчитать величину НДС, соответствующую их остаточной стоимости, а затем уже эту расчетную сумму распределить по правилам п. 4 ст. 170 НК РФ.

- Налог, относящийся к недвижимости, нужно восстанавливать в соответствии с порядком, предусмотренным ст. 171.1 НК РФ. В отношении недвижимости, которая будет применена только в необлагаемой деятельности, восстановление делают в таком же порядке, как и при полном изменении условий налогообложения. Если недвижимость одновременно используют как в облагаемых, так и в необлагаемых операциях, то налог, относящийся к ней, нужно будет ежегодно в течение того же срока, который определен по правилам ст. 171.1 НК РФ, распределять пропорционально объемам соответствующей отгрузки за период (п. 5, п. 7, п. 9 ст. 171.1 НК РФ) и восстанавливать в сумме, отвечающей необлагаемой деятельности.

Восстановленный налог учитывают как расход в расчете налога на прибыль (подп. 2 п. 3 ст. 170, п. 5, п. 7, п. 9 ст. 171.1 НК РФ). Текущий НДС, поступающий в процессе работы при совмещении деятельности, будет подвергаться распределению в порядке, предусмотренном п. 4 ст. 170 НК РФ. Расчетную часть налога, отвечающую налогооблагаемой деятельности, примут к вычету, а приходящуюся на необлагаемую деятельность — присоединят к стоимости приобретений (п. 4 ст. 170 НК РФ).

Подробнее о распределении налога читайте в материале «Какой порядок распределения входного НДС?».

Восстановление при применении ставки 0%

Причины восстановления при появлении деятельности, по которой применяют ставку 0%, кроются в разнице в определении момента осуществления вычета при ставке 18 (10)% и при ставке 0% (п. 9 ст. 167, п. 3 ст. 172 НК РФ). В первом случае вычет делается сразу, а во втором — в определенный момент, иногда гораздо позднее. Это обусловливает необходимость осуществления раздельного учета налога, относящегося к деятельности по разным ставкам.

Разовое восстановление в периоде начала деятельности со ставкой 0% вне зависимости от того, полностью она переводится на ставку 0% или только часть, потребуется в отношении налога, относящегося к прямым и распределяемым расходам, которые будут включены в затраты при ставке 0%. Восстановление НДС по ОС и НМА, которые начинают использоваться в такой деятельности, с 2015 года не требуется.

В дальнейшем НДС по прямым расходам (в т. ч. по ОС и НМА, приобретенным в период применения ставки 0% и используемым только в этой деятельности) будет учитываться обособленно, а налог по распределяемым расходам, относящимся к ставке 0%, в конце квартала придется регулярно восстанавливать.

Порядок первого восстановления НДС будет таким:

- В полном объеме восстанавливают налог по всем прямым расходам, относящимся к операциям по ставке 0%.

- НДС по расходам, которые на момент появления деятельности по ставке 0% нельзя однозначно отнести к ставке 0% или 18(10)% (за исключением НДС по имеющимся ОС и НМА), в конце налогового периода распределяют в порядке, который налогоплательщик установит в своей учетной политике, и восстанавливают в части, относящейся к ставке 0%.

В последующих налоговых периодах налог будет восстанавливаться:

- периодически — по прямым расходам, которые предполагалось использовать в деятельности по ставке 18 (10)%, но фактически они оказались использованными при ставке 0% (письмо Минфина РФ от 28.08.2015 № 03-07-08/49710);

- регулярно — по распределяемым расходам в части, относящейся к ставке 0%, в т. ч. по ОС и НМА, приобретенным в период применения ставки 0% и используемым в обоих видах деятельности.

Особенности восстановления по отдельным действиям

При вкладе в УК, осуществляемом имуществом, НМА, имущественными правами, НДС по ним восстанавливают в квартале передачи имущества в полной сумме, принятой ранее к вычету, за исключением ОС и НМА, налог в отношении которых определяют в пропорции к их остаточной стоимости (подп. 1 п. 3 ст. 170 НК РФ). Дооценку при этом не учитывают, и в расходы, уменьшающие базу по прибыли, восстановленный налог не включают (письмо Минфина РФ от 02.08.2011 № 03-07-11/208).

НДС с аванса, перечисленного поставщику, восстанавливают на дату либо отгрузки, оплаченной этим авансом, либо возврата аванса от поставщика (подп. 3 п. 3 ст. 170 НК РФ). Если в счет отгрузки по условиям договора засчитывается только часть аванса, то восстановление делают лишь в этой части (письмо Минфина РФ от 28.11.2014 № 03-07-11/60891). Кроме того, потребуется восстановить налог, предъявленный к вычету, при списании по сроку давности суммы аванса, невозвращенного поставщиком в случае неисполнения им обязанности по поставке (письмо Минфина РФ от 17.08.2015 № 03-07-11/47347).

При уменьшении стоимости поставки нужно восстановить разницу в налоге на первую из дат поступления любого из документов, отражающих это изменение: документа с расчетом уменьшения или корректировочного счета-фактуры (подп. 4 п. 3 ст. 170 НК РФ). Республики Крым вопрос восстановления по этой причине касается только в части приобретений, совершенных после 18.03.2014 (письмо Минфина РФ от 15.10.2015 № 03-07-11/59070).

При получении субсидий из бюджета, направленных на возмещение затрат, налог по которым был предъявлен к вычету, его нужно восстановить в периоде поступления субсидии и включить в расходы, уменьшающие базу по прибыли (подп. 4 п. 3 ст. 170 НК РФ).

Распространенные вопросы по восстановлению налога

Все ситуации по восстановлению, раскрываемые в НК РФ, довольно однозначны. Однако в ряде случаев возможны вопросы, например, такие:

- Списывают кредиторскую задолженность за товар, по которому НДС при его оприходовании правомерно был принят к вычету — восстановление не нужно (письмо Минфина РФ от 21.06.2013 № 03-07-11/23503).

- Длительность производственного цикла, дающая право на неначисление налога с поступившего аванса (п. 1 ст. 154, п. 13 ст. 167 НК РФ), подтверждена в периоде более позднем, чем период получения аванса. Точек зрения две:

- начислить НДС по авансу нужно (письмо ФНС РФ от 12.01.2011 № КЕ-4-3/65@):

- можно его не начислять, если задержка подтверждения произошла не по вине плательщика (постановление ФАС Северо-Западного округа от 13.01.2011 № А56-15567/2010).

Если при этом будет выставлен счет-фактура покупателю, и он возьмет налог к вычету, то при изменении ситуации с подтверждением для него тоже возможны 2 варианта: - НДС нужно восстанавливать (письмо Минфина РФ от 28.06.2010 № 03-07-07/43);

- подобного основания восстановления НК РФ не содержит (письмо ФНС РФ от 11.10.2011 № ЕД-4-3/16809@).

- Имущество похищено, испорчено, изношено и подлежит списанию — налог по нему восстанавливать не надо (решение ВАС РФ от 19.05.2011 № 3943/11, постановление ФАС Московского округа от 15.07.2014 № А40-135147/2013, письмо ФНС РФ от 21.05.2015 № ГД-4-3/8627@).

- Учтенный в вычетах «ввозной» НДС, уплату которого суд признал неправомерной, надо восстановить. В отношении периода восстановления точек зрения две:

- это период, в котором был сделан вычет (письмо Минфина РФ от 03.11.2009 № 03-07-08/224);

- вычет был правомерным (постановление президиума ВАС РФ от 03.03.2009 № 13436/08), и восстановление нужно делать по дате решения суда.

- Имущество продают по цене, которая меньше остаточной стоимости — с разницы в стоимости налог не восстанавливают (постановление ФАС Северо-Кавказского округа от 06.02.2009 № А53-7005/2008-С5-37).

- ИП прекращает предпринимательскую деятельность, и имущество, в отношении которого применялись вычеты по НДС, остается в его собственности — налог по нему надо восстановить в полной сумме (товары) или в пропорции к остаточной стоимости (ОС) в том периоде, когда делались вычеты (письмо Минфина РФ от 18.11.2013 № 03-07-14/49507).

- При изъятии из юрлица имущества его собственником оснований для восстановления налога не будет (постановление ФАС Уральского округа от 15.01.2009№ А07-6912/08).

- Передача имущества новому собственнику при реорганизации не влечет за собой обязанности по восстановлению налога (письмо Минфина РФ от 22.04.2008 № 03-07-11/155), но по вопросу восстановления в случае, если новый собственник намерен применять имущество в операциях, не облагаемых налогом, есть 2 мнения:

- налог надо восстановить (письмо ФНС РФ от 14.03.2012 № ЕД-4-3/4270@);

- причин для восстановления нет (постановление ФАС Северо-Западного округа от 30.04.2014 № А52-1617/2013).

- При обратном переходе к налогооблагаемой деятельности восстановленный налог снова принять к вычету невозможно (письмо Минфина РФ от 26.03.2012 № 03-07-11/84).

nalog-nalog.ru