1С как сделать отчет корректирующий по ндс

Как сдать корректировку по НДС

Распечатать

Корректировки по НДС предоставляют, если в первичном НДС были обнаружены ошибки или не были отражены все необходимые данные. Информация по отправке уточненных деклараций по НДС находится в пункте 2 Порядка заполнения.

Уточненная НДС состоит из:

- самой декларации (даже если изменения коснулись только приложений);

- приложений, которые ранее были отправлены в ИФНС, с учетом внесенных в них изменений;

- иных разделов декларации и приложений к ним, в случае внесения в них изменений (дополнений).

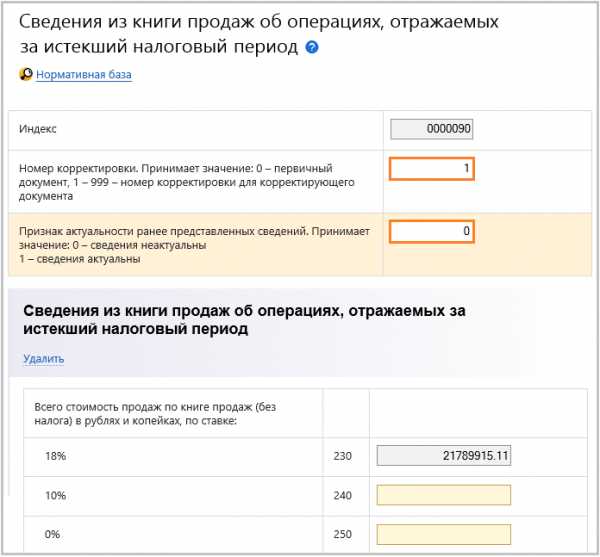

Номер корректировки

Номер корректировки в декларации и номера корректировок в приложениях к НДС должны совпадать. В Контур.Экстерн после нажатия на кнопку «Перейти к отправке» в приложениях автоматически прописывается номер корректировки из декларации.

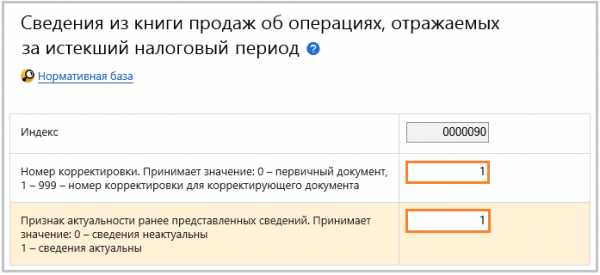

Признак актуальности

Поле «Признак актуальности» заполняется только в приложениях к НДС. Оно появляется, если в поле «Номер корректировки» стоит значение, отличное от 0.

Если в корректирующей декларации необходимо представить в ФНС новую версию книги покупок, книги продаж и др. приложений, то Признак актуальности должен равняться 0 — сведения неактуальны. Признак актуальности = 0 обозначает, что ранее представленные сведения в ФНС неактуальны и нужна новая версия раздела.

Если новую версию приложения отправлять не нужно, то Признак актуальности должен равняться 1 — сведения актуальны. Признак актуальности = 1 обозначает, что в корректирующей декларации корректируется что-то иное, а не данный раздел. В инспекции уже есть верные сведения по этому разделу.

Дополнительные листы

Дополнительные листы книги покупок (Раздел 8.1) и книги продаж (Раздел 9.1) прикладывают только при отправке корректировок.

Если необходимо изменить первичные книги покупок или продаж, то изменения оформляются заведением дополнительных листов — см. постановление 1137. Например, в составе корректирующей декларации сведения из книги покупок представляются с признаком актуальности=1 — сведения актуальны, и добавляется приложение к книге покупок — раздел 8.1, в котором признак актуальности ставится =0 — сведения неактуальны. Аналогично корректируют и книгу продаж.

Дополнительные листы не прикладывают, если ошибка произошла при переносе данных из первичной книги покупок или книги продаж в сведения из книги покупок / продаж — раздел 8 или 9 декларации. В этом случае корректируются сами книги (раздел 8 или 9) – следует указать в них номер корректировки, отличный от нуля, и признак актуальности = 0 — сведения неактуальны. После чего внести все необходимые изменения.

www.kontur-extern.ru

Как сделать уточненную декларацию по НДС в 2017-2018 годах?

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

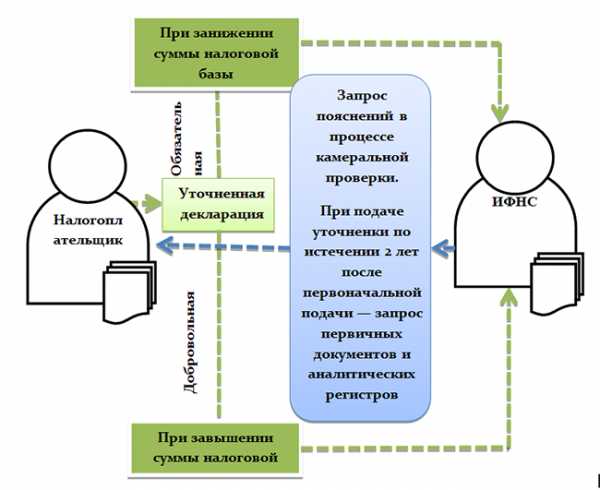

Подписаться Уточненная декларация по НДС в обязательном порядке подается при выявлении ошибок, приведших к занижению налога или завышению его суммы, начисленной к возмещению. Подача уточненной декларации по НДС в иных случаях является правом налогоплательщика, а не его обязанностью.

Зачем нужна уточненка по НДС

Как заполняется уточненная декларация

Порядок подачи уточненки в 2017–2018 годах

Последствия подачи уточненки

Итоги

Зачем нужна уточненка по НДС

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. При выявлении занижения начисленной суммы налога сдача уточненной декларации по НДС обязательна (п. 1 ст. 81 НК РФ). Корректировку декларации по НДС, в которой сумма налога была завышена, законодательство делать не обязывает, но налогоплательщик в ней заинтересован сам.

У налоговой инспекции при проведении камеральной проверки, инициированной по причине подачи уточненной декларации по НДС, уменьшающей сумму налога к уплате, есть право затребовать от налогоплательщика пояснения (п. 3 ст. 88 НК РФ). Пояснения (или расчет) должны содержать обоснование изменений, внесенных в уточненную декларацию по НДС, при этом налогоплательщик должен их предоставить в течение 5 дней после получения такого запроса.

Если корректировочная декларация по НДС подается спустя 2 года после завершения отчетного периода с целью внесений исправлений, то в соответствии с п. 8.3 ст. 88 НК РФ налоговая может затребовать у налогоплательщика не только пояснения по уточненной декларации НДС, но и первичные документы и аналитические регистры.

Подробнее об аналитических регистрах читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Подача уточненной декларации по НДС, как правило, влечет за собой истребование пояснений. С 2017 года такие пояснения ИФНС принимает только в электронном виде (п. 3 ст. 88 НК РФ). Поэтому установленный электронный формат такого представления может служить также и образцом для пояснения к уточненной декларации по НДС, составленного в добровольном порядке и поданного по инициативе налогоплательщика одновременно с уточненной декларацией.

О том, к каким последствиям может привести подача пояснений не в электронном виде, читайте в материале «Пояснения по НДС принимают только в электронном виде».

Как заполняется уточненная декларация

Как исправить декларацию по НДС? Как сделать корректировочную декларацию по НДС? Если возникает вопрос, как сделать декларацию по НДС, уточняющую значения уже ранее поданной, то ответ прост: надо составить новую декларацию с правильными суммами. Как заполнить уточненную декларацию по НДС? Нужно внести в нее все значения полностью, а не отобразить лишь разницу между ошибочно поданными и правильными. Таким образом, образец уточненной декларации по НДС — это обычная декларация, только содержащая правильные (уточненные в сравнении с ранее сданным документом) цифры.

Что касается налоговых агентов, то в уточненке они отображают сведения лишь по тем налогоплательщикам, по которым были обнаружены ошибки.

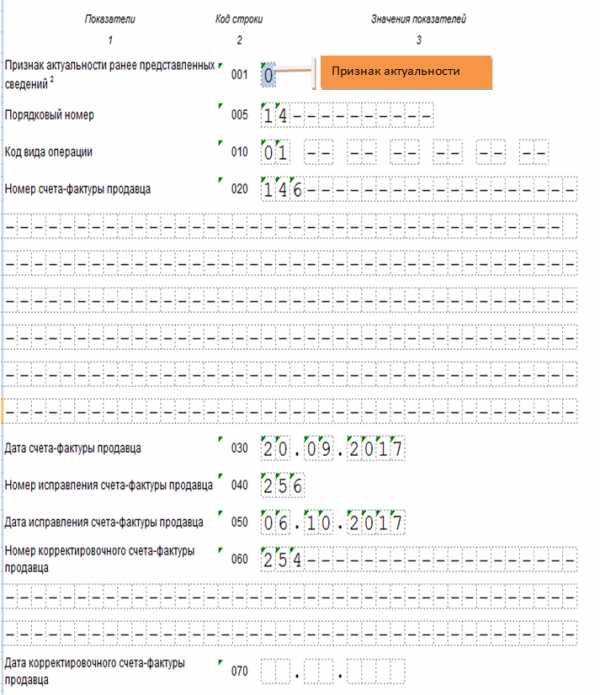

Признаком уточненного документа является специальный код (номер корректировки), который в декларации по НДС необходимо указать на титульном листе в отдельном поле. Номер корректировки соответствует порядковому номеру подаваемой уточненки за налоговый период, в котором были обнаружены ошибки.

Еще один момент, отличающий уточненную декларацию по НДС, — указание в ней признака актуальности в разделах 8 и 9. Код актуальности в уточненной декларации по НДС имеет 2 значения (пп. 46.2, 48.2 Порядка заполнения, утвержденного приказом ФНС России от 29.10.14 № ММВ-7-3/558@):

- 0 — если в исходном варианте декларации разделы 8, 9 не заполнялись или в них вносятся изменения;

- 1 — если эти разделы не требуют корректировки данных.

Внесение изменений требует заполнения приложений к разделам 8, 9. Особенности оформления этих разделов и приложений к ним описаны в письме ФНС России от 21.03.2016 № СД-4-3/4581@.

О часто встречающихся ошибках в заполнении декларации читайте в статье «Налоговики обобщают ошибки: проверьте свою декларацию по НДС».

ВАЖНО! Уточненная декларация заполняется на бланке той формы, которая действовала в периоде, за который вносятся изменения (п. 5 ст. 81 НК РФ). Также следует учесть при подаче уточненки, по которой можно будет судить о переплате налога, что налоговая возмещает излишне уплаченную сумму налога (или делает зачет) только в том случае, если еще не прошло три года с даты уплаты «лишнего» налога (п. 7 ст. 78 НК РФ).

С 2015 года подать уточненку для получения вычета по НДС можно в пределах 3 лет после того, как товары (работы, услуги, имущественные права) приняты на учет или ввезены на территорию России (п. 1.1 ст.172 НК РФ).

В случае подачи уточнений за тот период, в котором подавалась единая (упрощенная) форма декларации, следует подать обычную (полную) форму декларации, но указать на ней, что это уточненка. Это делается, если указываются подлежащие налогообложению операции, по которым раннее (в отчетном периоде) подавалась информация об их отсутствии. Эту норму разъяснил Минфин России в своем письме от 08.10.2012 № 03-02-07-1-243.

Если налогоплательщик изменил адрес регистрации и перешел на обслуживание в другую ИФНС, то уточненка подается в новую налоговую, но в самом бланке указывается код ОКТМО (ОКАТО) прежней территориальной налоговой службы (письмо УФНС РФ по г. Москве от 30.10.2008 № 20-12/101962).

О том, какую форму декларации нужно использовать, составляя ее за периоды 2017 года, читайте в материале «Официально опубликована обновленная декларация по НДС».

Порядок подачи уточненки в 2017–2018 годах

Как подать уточненную декларацию по НДС? Существуют ли сроки подачи уточненной декларации по НДС? С 2015 года у налогоплательщиков появилась обязанность сдавать налоговые декларации в электронной форме. В соответствии с п. 5 ст. 174 НК РФ декларации, поданные на бумажных носителях вместо обязательного электронного формата, считаются неподанными.

Эти нормы касаются и уточненных деклараций (письмо ФНС России от 20.03.2015 № ГД-4-3/4440@). Поэтому в 2017 году их тоже подают в электронном формате.

А вот конкретных сроков для подачи уточненки нет. При этом лучше сдать ее сразу после самостоятельного выявления ошибки, поскольку обнаружение этой ошибки налоговым органом приведет к штрафу.

Последствия подачи уточненки

Если уточненка подается в период, когда еще не истек срок подачи отчетной декларации, тогда она считается не уточненной, а поданной вовремя (п. 2 ст. 81 НК РФ). Если уточняющая декларация подается после завершения периода, отведенного для подачи отчета, но до окончания момента уплаты налога, тогда налогоплательщик может избежать ответственности, если эту ошибку не обнаружил раньше налоговый орган.

Избежать привлечения к ответственности при подаче уточненки после завершения срока для уплаты налога можно, если:

- до подачи такой уточняющей декларации были уплачены недоимка по налогу и пени по уточненной декларации по НДС;

- налоговый орган не обнаружил этой ошибки, если проводилась проверка до подачи уточненки.

Платежное поручение на доплату НДС по уточненной декларации составляют по обычной форме, указывая в нем тот период, за который делается доплата, и вид платежа, соответствующий погашению задолженности (ЗД вместо ТП).

Если подается уточненная декларация в момент проведения камеральной проверки по предыдущей декларации, тогда налоговая должна прекратить начатую проверку (п. 9.1 ст. 88 НК РФ). Теперь камеральная проверка может быть начата уже по факту подачи уточненки.

О том, может ли иметь последствия нарушение инспекцией срока камеральной проверки, читайте в статье «Инспекция затянула камералку. Есть ли шанс отменить решение?».

В случае подачи уточненки и уплате недоимки, но неоплате пени, на налогоплательщика накладывается штраф (постановление Президиума ВАС РФ от 26.04.2011 № 11185/10).

Налоговая инспекция может назначить повторную выездную проверку при подаче налогоплательщиком уточненной декларации, уменьшающей сумму НДС, после завершения предыдущей выездной проверки и составления акта по ее результатам (подп. 2 п. 10 ст. 89 НК РФ, письмо Минфина России от 21.12.2009 № 03-02-07/2-209 и постановление Президиума ВАС от 16.03.2010 № 8163/09).

По отношению к налогоплательщикам, контроль за которыми осуществляется в форме налогового мониторинга, при подаче ими уточненной декларации с уменьшением суммы налога к уплате также может быть назначена выездная проверка (подп. 4 п. 5.1 ст. 89 НК РФ).

О том, как проводится выездная проверка, читайте в материале «Порядок проведения выездной налоговой проверки (нюансы)».

Итоги

Налогоплательщик подает уточненную декларацию в случае обнаружения ошибок после окончания налогового периода, которые привели к уменьшению/увеличению суммы налога. Уточненка составляется на бланке той формы, которая действовала в корректируемом периоде, и подается в ИФНС в электронном формате. Если в результате исправления ошибки образовалась недоимка по налогу, то следует ее погасить вместе с уплатой пени до момента подачи уточненной декларации. А если при подаче уточненки образуется переплата по налогу, не исключена вероятность проведения выездной проверки по нему. С 2017 года письмо к уточненной декларации по НДС (пояснения) может подаваться только в электронном виде по установленному формату.

nalog-nalog.ru

Декларация по НДС. Как подготовиться заранее?

08.09.2015

Очередной налоговый период по НДС уже подходит к концу. Чтобы отчетная кампания не стала стрессом, необходимо регулярно и правильно вести учет и максимально эффективно использовать возможности программы. О том, какие меры нужно предпринять заранее, чтобы сам процесс формирования декларации в программе «1С:Бухгалтерия 8» ред. 3.0 не занял много времени, а данные в отчетности были верными, читайте в материале экспертов 1С.

Содержание

Учет НДС в программе «1С:Бухгалтерия 8» ведется ежедневно – записи книг покупок и продаж формируются при вводе счетов-фактур. Но для правильного формирования книг покупок, продаж и декларации необходимо проверить введенные данные, совершить регламентные операции, сформировать книги покупок и продаж и провести проверку учета НДС. Делать это нужно в следующей последовательности.

Все оригиналы первичных документов, поступившие в бухгалтерию, необходимо сверить с уже введенными в базу «1С:Бухгалтерии 8» данными. Это касается всех документов – на поступление, на выбытие, бумаг по оплате и другим операциям. Рассмотрим подробнее по участкам учета, на что нужно обратить внимание.

Банк и касса. Вводя банковские документы, отследите правильность указания НДС в соответствующей графе. Это необходимо для формирования счетов-фактур на аванс, поскольку в программе они формируются автоматически. Если НДС не указать в документе Поступление на расчетный счет, то счет-фактура по авансам полученным автоматически не сформируется. На этот же самый момент необходимо обратить внимание при вводе документа Поступление в кассу.

Поступление товаров, работ и услуг. В документе Поступление товаров и услуг нужно обратить внимание на заполнение колонок % НДС, НДС. Если сумма НДС будет указана неправильно, то программа не сможет учесть корректно входящий НДС по данному поступлению. Кроме того, важно зарегистрировать полученный от поставщика счет-фактуру. Не зарегистрированный счет-фактуру программа не включит в книгу покупок и не сформирует бухгалтерские записи по вычету входящего НДС по этой покупке.

Для регистрации счета-фактуры по поступившим товарам, работам и услугам необходимо указать его номер в поле Счет-фактура № и дату в поле от, затем нажать на кнопку Зарегистрировать. В результате этого будет создан и автоматически проведен документ Счет-фактура полученный.

Реализация товаров, работ и услуг. При вводе документа Реализация товаров и услуг обратите внимание на заполнение колонок % НДС и НДС, а также на формирование на его основе счета-фактуры. Если данные колонки будут заполнены неправильно, то программа не сможет корректно рассчитать НДС к уплате в бюджет по данному документу. Аналогично документу Поступлению товаров и услуг нужно зарегистрировать счет-фактуру. Если этого не сделать, то программа учтет эту операцию при формировании записей для книги продаж, но в книге продаж будут указаны номер и дата первичного документа. Это не является нарушением порядка выставления счетов-фактур, если осуществляется реализация товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, по письменному согласию сторон сделки.

ИС 1С:ИТС

Подробнее об оформлении операций по списанию ТМЦ, вводу в эксплуатацию ОС и НМА читайте в разделе в ИС 1С:ИТС «Отчетность по НДС» по ссылке .

Как проверить правильность ввода документов? Для этого есть два способа:

- Каждый первичный документ на бумажном носителе сверить с каждым электронным документом в базе данных. Способ – трудоемкий, не подходит компаниям с большим количеством операциям, но позволяет добиться наибольшей достоверности;

- Сформировать реестр документов, введенных в базу данных и проверить их основные реквизиты. По реестру можно проверить лишь основные реквизиты (наименование контрагента, дату, сумму, номер документа), однако это позволяет сэкономить время. Сформировать реестр введенных документов в базу данных можно с помощью команды Вывести список в любом из журналов документов.

Наличие счетов-фактур по документам поступления. Следующим шагом подготовки к составлению декларации по НДС является проверка наличия счетов-фактур по документам поступления. Для этой проверки предназначен Отчет по наличию счетов-фактур, предъявленных продавцом (раздел Отчеты - Анализ учета: Наличие счетов-фактур). Отчет позволяет получить информацию о наличии поступивших счетов-фактур, зарегистрированных документами, указанными в настройках отчета. Если список документов не заполнен, то проверяется наличие счетов-фактур для всех документов, к которым они должны прилагаться.

Если в отчете обнаружены недостающие или непроведенные счета-фактуры, исправьте ошибку. Корректировку в документы можно вносить прямо из данного отчета. Для этого надо дважды кликнуть мышью на интересующем документе, в результате чего откроется форма документа. После внесения исправлений документ необходимо перепровести, после чего вновь сформировать отчет.

В «1С:Бухгалтерии 8» записи книг покупок и продаж формируются при проведении «обычных» учетных документов – счет-фактура выданный, счет-фактура полученный и др.. Но этих операций недостаточно – в конце налогового периода нужно провести регламентные документы по учету НДС. Регламентные документы по учету НДС создаются при выполнении регламентных операций по учету НДС из журнала Регламентные операции НДС (меню Операции – Регламентные операции НДС или из формы Помощник по учету НДС (меню Покупка – Ведение книги покупок - Помощник по учету НДС или меню Продажа – Ведение книги продаж - Помощник по учету НДС).

Помощник по учету НДС – это сервисный инструмент программы, позволяющий выполнить регламентные операции по учету НДС, а также сформировать книгу покупок, книгу продаж и декларацию по НДС (рис. 1).

Рис. 1

Помощник анализирует состояние регистров учета НДС и определяет состав регламентных операций. Все регламентные операции отображаются в том порядке, в котором их следует выполнять. Текущая регламентная операция отмечена стрелкой. Каждая регламентная операция выделена пиктограммой в соответствии с ее текущим состоянием:

- Операция не требуется;

- Операция требуется, не выполнена – в текущем периоде не создан соответствующий документ, требуемый для закрытия периода по НДС;

- Операция выполнена, актуальна – требуемый документ создан и корректно заполнен;

- Операция выполнена, но не актуальна – требуемый документ создан, но возможно требуется его перезаполнение и проведение.

При выполнении регламентных операций по учету НДС требуется соблюдать очередность, так как результаты проведения одного документа влияют на заполнение других. При проведении, отмене проведения или изменении регламентных документов проверяется факт выполнения подчиненных регламентных операций. Если за соответствующий период обнаружены подчиненные операции, для них снимается признак актуальности. Это будет отражено соответствующим цветом пиктограммы в помощнике. Для актуализации регламентных операций нужно перезаполнить и провести соответствующие документы. Рассмотрим назначение некоторых регламентных операций по учету НДС.

Распределение НДС косвенных расходов. Эта операция распределяет входящий НДС по приобретенным товарам, работам и услугам, расходы на которые нельзя однозначно отнести к определенному виду операций. При выполнении операции создается документ Распределение НДС косвенных расходов. На основании данных этого документа суммы входящего НДС по косвенным расходам распределяются по конкретным видам деятельности, исходя из доли выручки конкретного вида деятельности в общей выручке.

Документ может быть заполнен автоматически.

Подтверждение оплаты НДС в бюджет. Регламентная операция Подтверждение оплаты НДС в бюджет выполняется для принятия к вычету входящего НДС, уплаченного при импорте товаров из стран-членов Таможенного союза.

При выполнении операции создается документ Подтверждение оплаты НДС в бюджет. Документ заполняется автоматически по документам Заявление о ввозе товаров. Для автозаполнения документы заявлений о ввозе товаров должны быть введены до выполнения регламентной операции.

При проведении документа Подтверждение оплаты НДС в бюджет НДС, уплаченный в налоговый орган, при импорте из стран-членов Таможенного союза, будет принят к вычету и на сумму вычета сформирована запись книги покупок.

ИС 1С:ИТС

Подробнее обо всех регламентных операциях по НДС читайте в подразделе «Отчетность по НДС» раздела «Отчетность».

Для подготовки декларации по НДС нужно, во-первых, сформировать книги покупок и продаж, а затем проверить правильность их заполнения.

Книгу продаж в программе формируется с помощью одноименного отчета Книга продаж (раздел Отчеты – Отчеты по НДС: Книга продаж). В форме отчета нужно указать период составления книги продаж и нажать на кнопку Сформировать.

Формирование книги покупок в программе осуществляется аналогично с помощью отчета Книга покупок (раздел Отчеты - Отчеты по НДС: Книга покупок). В форме отчета нужно указать период составлением книги покупок и нажать на кнопку Сформировать.

Если учет в информационной базе ведется по нескольким организациям, то в формах нужно выбрать организацию, по которой составляется книга продаж. По умолчанию указывается организация из справочника Организации с признаком Основная.

Проверить правильность заполнения книг покупок и продаж можно с помощью отчета Анализ состояния налогового учета по НДС (раздел Отчеты – Анализ учета: Анализ учета по НДС). В отчете отражаются суммы начислений и вычетов НДС по видам хозяйственных операций в целом и с расшифровками по видам операций. Чтобы сформировать отчет необходимо задать проверяемый период в поле Период, выбрать организацию и нажать на кнопку Сформировать. По умолчанию выбрана организация из справочника Организации с признаком Основная. Если в информационной базе ведется учет только для одной организации, поле организации в форме отчета не показывается.

Рис. 2

В каждом блоке отчета содержится два показателя (рис. 2): на бежевом фоне – НДС, рассчитанный в программе; на сером фоне – НДС, не рассчитанный в программе, т. е. потенциально содержащий ошибку в расчете НДС. Чтобы посмотреть показатель и проверить расчет можно кликнуть по сумме каждого блока дважды.

Проверить правильность заполнения книг покупок и продаж можно еще одним способом – с помощью обработки Экспресс-проверка ведения учета. Обработка позволит (раздел Отчеты - Анализ учета: Экспресс-проверка) протестировать:

- выполнение общих положений учетной политики;

- состояние бухгалтерского учета;

- правильность ведения кассовых операций;

- корректность отражения операций, связанных с ведением книги продаж;

- корректность отражения операций, связанных с ведением книги покупок.

Для запуска проверки в форме Экспресс-проверка ведения учета нужно выбрать период в в поле Период с... по… и организацию, затем нажать на кнопку Показать настройки и с помощью флажков отметить проверяемые разделы. По умолчанию проверка производится по всем разделам и всему списку проверок.

В экспресс-проверке предусмотрены два блока – проверка ведения книги продаж и проверка ведения книги покупок.

Проверка ведения книги продаж

buh.ru

Как отразить корректировку НДС 1С Бухгалтерия 8.3

Корректировка НДС необходима при изменении стоимости покупки или реализации. В этой ситуации формируется корректировочный счет-фактура. Рассмотрим на примере программы 1С Бухгалтерия 8.3 корректировку входящего НДС при уменьшении стоимости. Сначала сформируем документ «Поступление товаров» и регистрируем «Счет-фактуру полученный»:

При заполнении отмечаем галочкой пункт «Отразить вычет НДС в книге покупок датой получения»:

Допустим, закупили большую партию товара, и поставщиком была предложена скидка. Соответственно, произошло уменьшение общей стоимости и НДС. Для отражения этого в программе создаем документ «Корректировка поступления»:

В корректировке на вкладке «Главное» необходимо проверить, чтобы отражался документ-основание и стояла галочка возле пункта «Восстановить НДС в книге покупок».

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость, при этом значения в колонках «Стоимость», «НДС» и «Всего» рассчитаются автоматически:

Обязательно в корректировке поступления регистрируем «Корректировочный счет-фактуру», именно по этому документу будет отражаться уменьшение/увеличение суммы. Эти данные будут выводиться в соответствующем поле документа:

Формируем отчеты «Книга покупок» и «Книга продаж», проверяем, каким образом «Корректировочный счет-фактура» будет отражаться в отчетности:

В отчете «Книга покупок» отразилась начальная сумма. А вот в отчете «Книга продаж» уже будет выведена сумма на основании корректировочного счета-фактуры.

Теперь разберем пример по увеличению стоимости. Аналогичным образом оформляем «Поступление товаров» и регистрируем документ «Счет-Фактура»:

У поставщика произошло увеличение цены на новую партию товара, и был выставлен «Корректировочный счет-фактура». Если покупатель согласен с новой стоимостью, то оформляется документ «Корректировка поступления» так же, как в предыдущем случае. Также корректировку поступления можно создать через кнопку «Создать на основании» из приходной накладной.

Необходимо заполнить:

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость.

Регистрируем «Корректировочный счет-фактура полученный»:

В данной ситуации нужно обратиться к регламентной операции «Формирование записей книги покупок»:

Так как в изначальном документе «Счет-фактура» был отмечен галочкой пункт «Отразить вычет НДС в книге покупок датой получения», то данные из этого документа не отображаются при формировании записей книги покупок. Но отражается запись по корректировке.

В результате оба счета-фактуры будут фигурировать в книге покупок:

При уменьшении стоимости данные из корректировочного счета-фактуры отражаются в книге продаж, а при увеличении стоимости – в книге покупок.

При реализации корректировочный счет-фактура по уменьшению стоимости попадет в книгу покупок, а по увеличению – в книгу продаж.

Корректировка по реализации оформляется аналогичным образом. Формируем документ «Корректировка реализации» с учетом уменьшения цены:

И регистрируем «Корректировочный счет-фактуру». Заполняем данные в соответствующем поле по уменьшению стоимости:

Обратите внимание, что прежде чем сформировать отчеты, необходимо выполнить регламентные операции по НДС.

В отчете «Книга покупок» будет отражаться запись об уменьшении стоимости на основании созданного корректировочного счета-фактуры. В колонке «Код операции» будет стоять 18, а в колонке с наименованием продавца отображено название нашей организации:

Формируем теперь «Корректировка реализации» с учетом увеличения цены:

В документе «Корректировочный счет-фактура» отразится увеличение суммы:

Формируем теперь отчет «Книга продаж» и видим запись по корректировке увеличения суммы:

scloud.ru